この記事の監修者

この記事の監修者

吉崎 誠二

所属 社団法人住宅・不動産総合研究所 理事長

職業 不動産エコノミスト、不動産関連企業コンサルタント

不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーション,CREコンサルティングなどを行うかたわら、同分野の連載を月15本、テレビ、ラジオのレギュラー番組(4本)に出演。

また全国新聞社をはじめ主要メディアでの招聘講演を毎年多数。

アパート経営を考える際「本当に儲かるのか?」というのは気になるポイントではないでしょうか。結論から言うと、アパート経営は「儲かるケースもあれば、儲からないケースもある」というのが率直な答えです。立地が良いアパートでも過剰な借入金があれば儲からず、逆に、多少立地が悪くても借入金がほとんどなく、儲かっている場合もあります。

この記事では、これからアパート経営を始めようという方に向けて、「アパート経営の収支例」「儲かるアパート経営のための7つのポイント」「アパート経営以外の儲かる土地活用の方法」まで詳しく解説します。

また、以下のボタンから土地情報を入力すると、最大10社の大手ハウスメーカー・建築会社から建築費や予想収益が含まれた、「アパート建築プラン」を取り寄せることができます。

「うちの土地にアパートがたつの?」「いくら儲かるのか知りたい」という方はぜひご活用ください。

アパート経営が儲かるかどうかを知るには、実際に収支の例を確認してみるのが早いでしょう。ご紹介する例を参考に、ご自身のケースではどうなるかをイメージしてみてください。

また、収支の内訳については「1-2.アパート経営の収入」、「1-3.アパート経営の支出」で詳しく解説しています。

アパート経営はその規模や部屋の間取り、空室率によって収支や所得が大きく変わってきます。以下はアパート経営の収支の一覧となります。

| 項目 | 1K・8戸 | 2DK・10戸 | 3LDK・12戸 |

|---|---|---|---|

| 建築費 | 5,800万円 | 8,640万円 | 1億9,200万円 |

| 家賃/月 | 8万円/月 | 10万円/月 | 16万円/月 |

| 収入/年 | 768万円/年 | 1,200万円/年 | 2,304万円/年 |

| 支出/年 | 約573.6/年 | 約900万円/年 | 約1,684.8万円/年 |

| 所得/年(満室) | 194.4万円/年 | 300万円/年 | 619.2万円/年 |

【収入】

家賃(共益費込)8万円、全8戸

満室の場合、1ヶ月の家賃収入は64万円です。

【支出・費用】

ローン返済費/月:32万円/月(ローン返済比率※50%)

※ローン返済比率は減価償却費率と同じと仮定します。

管理委託料・修繕費等/月:12.8万円/月(経費率20%)

その他経費/月:3万円

支出合計 47.8万円

【年間所得】

(64万円(収入/月)-47.8万円(支出/月))×12か月=194.4万円(所得※/年)

※ローン返済比率と減価償却費率を同じと想定しているため、所得という表現にしています。

【収入】

家賃(共益費込)10万円、全10戸

満室の場合、1ヶ月の家賃収入は100万円です。

【支出・費用】

ローン返済費/月 50万円/月(ローン返済比率50%)

管理委託料・修繕費等/月 20万円/月(経費率20%)

その他支出/月 5万円/月

支出合計 75万円

【年間所得】

( 100万円(収入/月)-75万円(支出/月))×12か月=300万円(所得/年)

【収入】

家賃(共益費込)16万円、全12戸

満室の場合、1ヶ月の家賃収入は192万円です。

【支出・費用】

ローン返済費/月 96万円/月(ローン返済比率50%)

管理委託料・修繕費等/月 38.4万円/月(経費率20%)

その他支出/月 6万円/月

支出合計 140.4万円

【年間所得】

(192万円(収入/月)-140.4万円(支出/月))×12か月=619.2万円(所得/年)

なお、アパート経営の収益シミュレーションは、「HOME4U(ホームフォーユー)土地活用」で複数の企業から取り寄せることができます。

続いて、収入には何があるかを具体的にご紹介します。アパート経営の収入にはいくつかの項目があります。それぞれの内容は以下の表よりご確認ください。

| 項目 | 内容 |

|---|---|

| 家賃 | 毎月の入居者からの家賃 |

| 共益費・管理費 | アパートの共有部分を維持・管理するために入居者から集める費用 |

| 駐車場賃料 | 敷地内に駐車場がある場合はその賃料 |

| 礼金 | 入居時に支払われる礼金 |

| 更新料 | 契約期間満了ごとに家賃とは別に入居者が支払う料金 |

| その他 | 屋根に太陽光発電システムを設置している場合、敷地内に自動販売機を設置している場合などは別の収入がある場合も |

いくつかの項目があるものの、アパート経営の収入の多くを占めるのは家賃収入です。そのため、なるべく空室を作らず稼働させていくことが儲かるためのポイントです。

空室ができてしまうと、その分の家賃収入がなくなってしまうほか、新しく入居者を募集する際の費用(ハウスクリーニング代や仲介料など)も必要になってきます。また、新しく入居者を募集する際に家賃を下げざるを得ないこともあるでしょう。

アパート経営の支出には、ローン返済費や修繕費などの費用や、所得税などの税金があります。

定期的に発生する費用は以下のとおりです。

| 項目 | |

|---|---|

| ローン返済費 | 借り入れ分に対して適切な額を毎月返済 |

| 管理委託料 | アパートの維持管理を委託する場合に管理会社へ支払うもの |

| 保険料 | 火災保険や地震保険、損害保険など |

| 水道光熱費 | 共用部分の水道光熱費。建物の規模によって異なるが、年間で1戸あたり数千円~1万円程度が目安 |

また、必要に応じて発生する費用には以下のものがあります。

| 項目 | |

|---|---|

| 建物修繕費 | 退去時の修繕や古い設備の入れ替えのほか、15年前後ごとに外壁、屋根、ベランダなどの大規模修繕も必要 |

| 仲介手数料 | 入居者と賃貸契約を結ぶ際、仲介した不動産会社に支払う報酬。金額は交渉次第(原則家賃1ヶ月分の0.55倍が上限) |

| 広告料 | 入居者を募集する際の広告料 |

| 立ち退き料/解体費用 | 立ち退きに際して発生する費用 |

アパート経営をしていく中で発生する税金には、以下のものがあります。

| 税金 | 算出法 |

|---|---|

| 所得税 | 所得額に応じて課税(税率は所得による) |

| 住民税 | 所得額に応じて課税(税率は所得による) |

| 固定資産税 | 固定資産評価額×標準税率1.4%が基本(特例措置あり) |

| 都市計画税 | 課税標準額×0.3%が基本 |

| 事業税 | ( 所得金額-事業主控除額 )×5% |

このほか、アパートの取得時には不動産取得税や登録免許税、相続時には相続税なども必要となります。

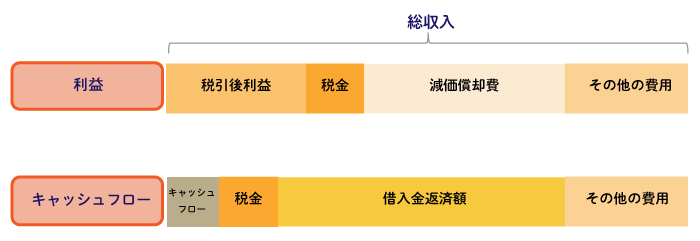

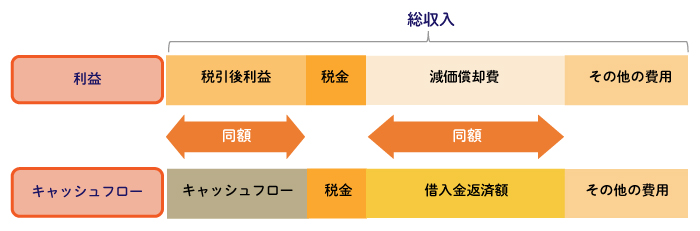

アパート経営では、利益とキャッシュフローの違いを意識しておくことが重要です。

利益とはアパート経営の収入から経費や減価償却費を引いた金額を指し、キャッシュフローとは収入から経費や借入金などを引いた、最終的に残る手取りの金額のことを指します。

つまり、「アパート経営で儲かった」ということは、「キャッシュフローがあった(手取りの金額があった)」ということです。

アパート経営で利益とキャッシュフローが異なる原因は、「減価償却費」と「借入金返済額」の2つがあるためです。

減価償却費とは、建物の価値を毎年減少させていく手続きで発生する会計上の費用です。会計のルール上発生する費用のため、実際に支出が伴う費用ではありませんが、費用として計上されるため、会計上の利益が小さくなります。

アパート経営の税金は利益に対して課税されるため、利益が小さいと税金も小さくなります。減価償却費は実際にお金が支出されないにも関わらず、税金を小さくしてくれるありがたい存在であり、節税効果があるのです。

一方で、対照的なのが借入金返済額です。借入金返済額は支出を伴いますが、利益を小さくしてくれる費用にはなりません。借入金返済額が費用にならないのは、お金の貸し借りは会計上の損益ではないためです。

お金を借りた際、借りたお金が売上として課税されないことと同じです。借りたときに課税しなかったのだから、返したときも節税できないというのが理屈となります。

アパート経営で過剰な借入金を借りていると、会計上の利益は出ているのにキャッシュフローはマイナスということもあり得ます。

都市部の立地の良いアパートであっても、借入金が過剰であれば儲からないのは、キャッシュフローが悪いからです。

一方で、借入金が全くない状態であれば、空室だらけでもキャッシュフローはプラスのこともあります。

借入金の返済が終わっているような物件で、郊外の築古アパートであっても儲かっていることはあるのです。

よって、アパート経営で儲けるには、キャッシュフローをプラスにすることが必要です。

自己資金を増やして借入金を少なくし、なるべく空室の発生しない状態にすることが儲かるアパート経営の鉄則です。

アパートを建築する会社では、建物プランだけでなく、アパート経営についてのプラン(=収益計画)も合わせて提示されます。そのため、土地活用、アパート経営、賃貸住宅経営を考えた場合、まず最初にアパート建築の企業に相談するのが王道です。

アパート経営で儲かる物件を建てたいかたは、「HOME4U(ホームフォーユー)土地活用」をご活用ください。具体的な収益シミュレーションに基づく建築プランの提示を最大10社から受けられます。

アパート経営のメリットは、儲かること以外にもあります。

例えば、相続対策になることや、損益通算によってアパート経営で得た以外の所得を相殺して税額を抑えられることは、代表的なメリットとして知られています。

これらのメリットは結果的に手元に資産を残すことにつながるため、多くの人がアパート経営を始める理由となっています。

アパート経営のメリットの1つ目は、相続税対策になるという点です。アパートを建てると、時価よりも相続財産の評価額を下げることができるため、実際に持っている財産よりも少ない相続税が課税されることになります。

土地を更地で保有すると、土地評価額(=固定資産税評価額)に税率をかけた、そのまま(=満額)の税が毎年かかります。しかし、広さなど一定の条件を満たす敷地に住宅があれば減価され、また賃貸用にしていれば減価され、相続時における税負担が軽くなります。

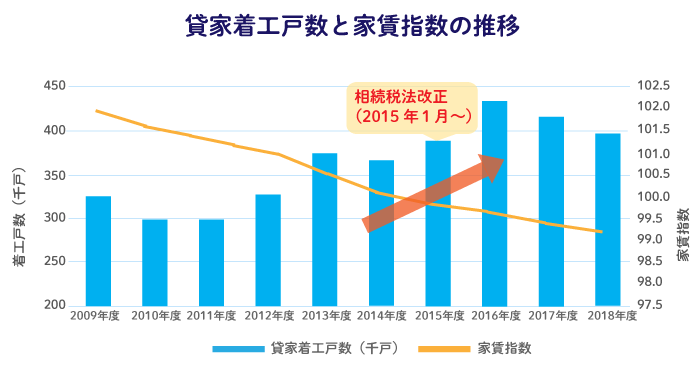

アパート建築は、儲かるからというよりは、相続対策のために行っている方も多いです。このことを値として表したのが以下の「貸家着工戸数と家賃指数の推移」です。家賃指数とは全国の住宅の家賃を指数化したもので、この中にはアパートも含まれます。

出典

●貸家着工戸数:国土交通省「新設住宅着工戸数の推移(総戸数、持家系・借家系別)」

●家賃指数:総務省「消費者物価指数」

図の中の家賃指数を見てみると、一貫して下落しており、アパート経営は必ずしも儲かる環境にあるとは言えません。

しかしながら、2014年から2016年にかけて貸家の着工戸数が伸びた時期があります。これは、2015年に相続税法が改正され、相続税の納税義務者が増えたことが理由です。つまり多くの方が、相続税対策のためにアパート経営を始めたことがわかります。

その後、金融庁が銀行に対してアパートローンの監視を強化したことから、アパートローンが組みにくくなり、着工数は減っています。ただし、アパートローンが組みにくいということは、儲かるアパート経営という面では必ずしもマイナスの要因ではありません。

2020年においてはアパートローンを組むには十分な自己資金が必要であり、現時点で融資審査を通すことのできる人は、儲かるアパート経営がしやすいということを意味しています。

相続税対策を目的としたアパート経営をご検討中の方は「HOME4U 土地活用」を使えば、最大10社から無料で税金対策を施した収支プランを手に入れられます。

アパート経営のメリットの2つ目は、家族に残すことができ、生命保険がわりにもなることです。

アパート経営を始める際にはローンを組む方がほとんどですが、このとき団体信用生命保険に加入することになり、それが生命保険の役割を果たします。

団体信用生命保険とは、ローンの契約者が死亡、あるいは重度の障害などを抱えた際に、残っているローンの返済を免除される仕組みとなっています。さらに、アパート経営は継続して行うことができ、家族にはローンのない物件と家賃収入が残されます。

このように、将来の安心を考え、生命保険がわりにもなるメリットからアパート経営を選択する方も多くいます。

アパート経営のメリットの3つ目として、損益通算できることが挙げられます。特にサラリーマンの方は、給与所得と不動産所得を通算した結果、確定申告によって還付金が受けられるケースがあります。

これは、アパート経営が税務上で赤字になった際、その赤字となる部分をその他の所得(給与所得など)から差し引くことができ、所得税や住民税を圧縮する効果がある、というものです。

アパート経営は、税務上赤字になっていたとしても、必ずしも収益が出ていないとは限りません。こうした仕組みを理解し、税金対策ができることもアパート経営のメリットといえるでしょう。

節税対策、相続税対策を踏まえたアパート経営なら、「HOME4U(ホームフォーユー)土地活用」で複数の企業からプランを取り寄せることができます。

「1-4.アパート経営で「儲かる」とは?」で、アパート経営で儲かるにはキャッシュフローを意識すべきだとお伝えしましたが、この章ではさらに具体的に、「アパート経営で利益を出すためにどうすればいいのか?」に答えていきます。この記事の核心部分になりますので、じっくりお読みください。

アパートは30~40年間もの間、稼ぐことができる資産となるため、最初の投資が肝心です。儲かるアパートにするには、アパートを建てる前にハウスメーカーと建築プランを十分に比較することが重要となります。

アパートの建築プランは、ハウスメーカーから提案を受けることが通常です。

ハウスメーカーには、得意とする構造や工法が異なり、デザインや企画力、入居者を募集する力等も各社で異なってきます。ハウスメーカーは、自分たちの得意とする分野を中心に提案してくるため、1社の建築プランを何度描き替えてもらっても限界があります。

1つのハウスメーカーに絞るよりは、複数のハウスメーカーの提案を比較した方が、儲かるための建築プランを見つけやすくなります。

複数の建築会社から、最終的な1社に絞り込むポイントとして、アパート建築、アパート経営における実績の豊富さ、提示された建築プランの合理性、そしてなにより「収益シュミレーションの緻密さ」をしっかり見極めて決めましょう。

なお、おすすめのアパート建築会社について詳しく知りたい方は、以下の動画や関連記事も併せてご確認ください

また、以下のボタンから土地の情報を入力すると、あなたの土地にあったアパートの建築費の見積もりを、最大10社の建築会社から無料で取り寄せることができます。

儲かるアパート経営にするには、環境変化に応じた設計企画を立てることがポイントです。

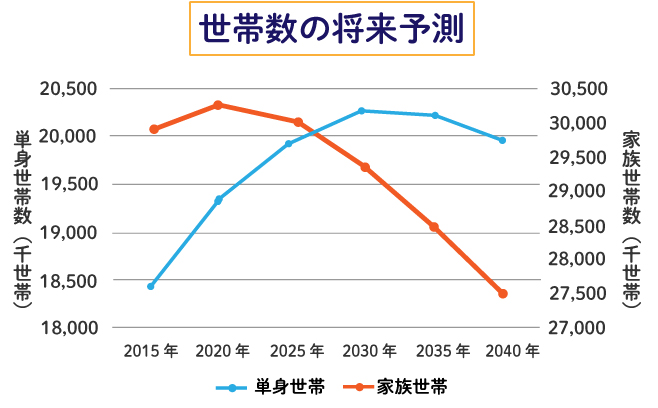

今後生じる環境変化としては、世帯構造の変動があります。

これからの日本はファミリー世帯が減り、単身世帯が増えていきますので、単身世帯を狙った間取りの企画にすることが重要です。

国立社会保障・人口問題研究所の「日本の世帯数の将来推計(全国推計)2018(平成30)年推計」によると、今後の国内の世帯数の将来予測は以下のようになっています。

ファミリー世帯は2020年にピークを迎えて、今後は減少の一途を辿りますが、単身世帯は2030年までは増加傾向にあります。

今後の世帯数動向を加味すると、3LDKよりも2DKや1LDK、1Kのような小さな間取りのアパートに建て替えた方が望ましいです。郊外の場合、単身者が広めの部屋に住みたがるので、2DKの単身者需要があれば40平米以上の2DKとすることもおススメです。

理由としては、1戸を40平米以上にすると建物の不動産取得税の軽減を受けられるからです。

2DKは、単身者以外に、DINKS(Double Income No Kids)世帯や、就学前児童がいるファミリー世帯の需要も狙えます。郊外でも空室が発生しにくい間取りですので、立地に応じて検討してみてください。

また、単身世帯の中で増加が顕著なのが高齢者の単身世帯です。

高齢者の単身世帯は、いまでも賃貸ニーズが高いですが、入居を断るオーナーが多く、需給のギャップが生じています。そのため、企画の段階から高齢者の単身世帯を狙ったアパートにすると儲かるチャンスが膨らみます。

現在では、高齢の単身者を赤外線センサーによって安否を見守ることができるシステムがありますし、入居者が一定期間動かなくなると急行してくれるサービスを提供しているセキュリティ会社もあります。このような設備システムやサービスを建築プランの段階で取り入れると、他の物件との差別化が可能です。

室内における入居者の自然死は事故ではありませんので、万が一孤独死が生じても事故物件には該当しません。よって、早期に発見できる仕組みが整っていれば、物件の価値を落とすことにはなりません。

賃貸借契約を入居者の子供と契約することで、不払い等のリスクを回避することもできます

高齢者の単身世帯は、一工夫するだけで儲かる物件にすることができます。需要は高いのに供給は少ない領域ですので、建築プランを立てる時に選択肢のひとつに入れてみてください。

「1-4.アパート経営で「儲かる」とは?」でも述べましたが、儲かるアパート経営には自己資金を十分に用意することが必要です。

自己資金を増やせば、借入金返済のリスクも減りますので、安心してアパート経営をすることができます。自己資金は借入金の返済額も減らしてくれるので、キャッシュフローが良くなります。また、キャッシュも溜まりやすいので、将来発生する修繕や空室対策のために備えることができます。

また、オーバーローン(ローン残債が売却額よりも高いこと)にもなりにくく、万が一の時にも売却しやすいです。

このように自己資金にはアパート経営を良くする様々な効果がありますので、建築費の30~50%程度を用意しておくのが理想です。

たまに必要な自己資金は10%程度と説明する方がいますが、10%というのはあくまでもアパートローンを借りるための最低限必要な自己資金を指します。儲かるアパート経営をするなら、少なくとも30%程度は用意するのがいいでしょう。

アパート経営を始める方の中には、どうしても「たくさん借りることのできる銀行」を探して喜ぶ人が多いです。しかしながら、「たくさん借りる」ということはキャッシュフローを悪化させることになるので、自ら儲かりにくいアパート経営をしようとしていることになります。

儲かるアパートにするには、融資審査が厳しい銀行でも融資を通すくらいの気持ちが必要です。融資審査が厳しい銀行は、「自己資金が十分である」「物件の立地条件が良い」等の条件を重視しています。

これらの条件は、全て儲かるアパート経営の必須条件です。

融資審査の甘い銀行から「たくさん借りる」のでななく、まずは自己資金を確保し、どんな銀行からも「ぜひ当行でお借りください」と頼まれるような状態を目指すようにしてください。

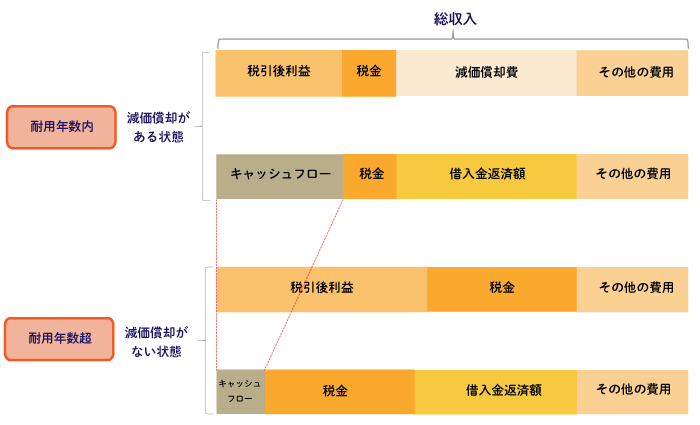

儲かるアパート経営にするには、借入金の返済は減価償却費内とすることがポイントです。

アパートローンの組み方は、以下の2点を守るようにしてください。

※耐用年数とは減価償却費の計算が行われる期間のことです。

下図は、アパート経営における収支の概念図で、上段が「利益」下段が「キャッシュフロー」を示しています。

減価償却は、会計上は費用にはなりますが、支出を伴わないお金です。それに対して、借入金の元本返済額は、費用にはなりませんが支出を伴うお金です。

両者は相反する関係にありますが、減価償却費と借入金の額を同額にすると利益とキャッシュフローが同額になる性質があります。

借入金返済額が減価償却費よりも大きくなると、利益よりも小さいキャッシュフローしか得られません。最低でも利益以上に儲けたい場合には、借入金返済額は減価償却費よりも少ない額に設定することが必要です。

ここで注意していただきたいのが、減価償却費が計上されるのは耐用年数以内だけという点です。耐用年数を超えると減価償却費が計上されなくなるため、賃料収入が増えていないにもかかわらず、税金がいきなり上がります。そのため、耐用年数が過ぎても借入金の返済が残っている状態だと、アパート経営が一気に苦しくなります。

以下は借入金返済額が残っている状態の収支の状況を示した図です。上段が「耐用年数内」での状況、下段が「耐用年数超」での状況を示します。

税金に関しては、耐用年数が過ぎると減価償却費が計上されなくなるため、利益が大きくなり税金が増えます。この時点で借入金の返済が終了していれば、特に問題ありません。

しかしながら、上図の下段のように耐用年数が過ぎた後にも借入金の返済が残っていると、税金が増えることにより、一気にキャッシュフローが悪化するのです。

アパート経営では、この仕組みを理解していないと、耐用年数満了後の経営が非常に苦しくなります。場合によっては、利益が増えたのにキャッシュフローがマイナスということになりかねません。

なお、耐用年数は建物の構造によって決まります。構造別の耐用年数は以下のとおりです。

| 建物構造 | ||

|---|---|---|

| 耐用年数 | ||

| 木造 | 22年 | |

| 鉄骨造 | 厚さ3㎜以下 | 19年 |

| 厚さ3㎜超4㎜以下 | 27年 | |

| 厚さ4㎜超 | 34年 | |

従来、多くの銀行がアパートローンの融資期間は耐用年数内としていましたが、最近では耐用年数を超えたアパートローンを組める銀行も増えています。

住宅ローンの感覚で借りると、長期ローンの方が有利と感じてしまいます。しかしアパート経営では、借入金は耐用年数以内で返済しないと、将来、経営が苦しくなるリスクが高いです。

この節の核心を繰り返しますが、アパート経営における借入金は、返済額は「減価償却費以内」、借入期間は「耐用年数以内」にすることを留意してください。

儲かるアパート経営を行うコツの5つ目に当たるのが、適切な管理方式を選ぶことです。

ここ数年、サブリースがマスコミで取り上げられているので、サブリースという名称を聞いたことある人も多いでしょう。アパートの管理方式には、主に「管理委託」と「パススルー型サブリース」、「家賃保証型サブリース」の3つがあります。

管理委託とは、管理会社に対して家賃の5%程度の管理料を支払い、管理を委託する方式です。

パススルー型サブリースとは、管理会社が一棟全体を賃貸し、各入居者に転貸する管理方式です。入居者から受領する賃料から5%程度を差し引いた金額を管理会がアパートオーナーに振り込みます。

収益性に関しては、管理委託とパススルー型サブリースは同じです。また、両者とも空室リスクをアパートオーナーが負います。主な違いは、管理委託か転貸かという契約形態の違いです。

一方で家賃保証型サブリースは、転貸形式を取りますが、空室によって賃料が変動することなく、毎月固定の賃料がアパートオーナーに振り込まれます。振込まれる賃料は、満室の賃料から15~17%程度差し引いた賃料です。そのため、家賃保証型サブリースは収益性が一番低い管理方式となります。

また、家賃保証型サブリースであっても、管理会会社から賃料の減額要求があるため、賃料が永久に固定されるという訳ではありません。

家賃保証型サブリースは、最初から収益性が低く、さらに将来、賃料も下がるため、最も儲からない管理方式なのです。儲かるアパート経営を目指すのであれば、管理委託またはパススルー型サブリースを選択することをおススメします。

ハウスメーカーは、オーナーを安心させるために家賃保証型サブリースを提案してくる傾向がありますが、必ずしも提案通りにする必要はありません。管理方式はアパートオーナーが自分で選択すべき内容です。

もし立地が悪くアパート経営が不安という話であれば、良い場所に土地を買い替えることも検討してください。儲かるアパート経営を目指すのであれば、管理委託またはパススルー型サブリースを選択できる土地で行うことが大切です。

儲かるアパートにするには、法人設立も検討してみてください。

法人にアパートを所有させると「税金が安くなる」「経費で認められる範囲が広くなる」というメリットがあります。

税率は、高額所得者の個人よりも法人の方が安いです。日本は今後、超高齢化社会に入るため、さらに消費税を上げていかないと社会保障費がまかないきれません。消費税は所得の低い方に負担感が多い税金であるため、消費税を上げていくためには高所得者層から税金をたくさん取っていることを国民にアピールする必要があります。

一方で、法人税率は上げてしまうと、国際競争の中で企業が海外へ流出してしまうため、容易に上げることはできません。今後の大きな流れとして、高額所得者の個人の税率は上がり、法人の税率は下がっていくことが推測されます。よって税金に関しては、法人を建物所有者にした方が有利になるでしょう。

また、法人は個人よりも経費で認められる範囲が広いというメリットがあります。

個人は家事消費(個人的な使用のこと)との混同を防ぐため、個人で賃貸事業を行っても経費で認められる範囲が限定的です。一方で、法人はそもそもお金儲けのために作られた組織であるため、「無駄な経費をかけない」というのが根本的な考えとしてあります。そのため、法人の経費は否認されることが少なく、経費として落としやすいのです。

例えば、アパート経営のために法人を設立したら、その法人に車や携帯電話を持たせれば、ガソリン代や電話代を法人の費用にすることができます。

なお、銀行もアパート経営のために設立した法人であれば、ほぼ個人と同じような条件で融資を行ってくれる銀行も増えました。 アパート経営では節税目的で法人を設立している方が多いので、これからアパートを建てるのであれば、ぜひ法人設立も検討してみてください。

儲かるアパート経営をするには、持っている土地にこだわらないこともポイントです。

「空室リスクが低い」「家賃が高い」などの要因を決めるのは、やはり立地が決め手となります。

土地活用をする場合、今の土地を活かそうという発想の方が多いですが、立地が悪ければどうしても無理が生じます。儲からない立地であれば、無理にアパートを建築する必要はありません。

アパート経営にこだわるなら、おススメなのが買い替えです。せっかく土地を持っていますので、その土地を売却して良い立地の土地に買い替えてアパートを建てれば立地の問題を解決することができます。

もちろん、買い替えを行うには、仲介手数料などのコストは発生します。しかしながら、無理矢理アパートを建てて大きなリスクを抱えるよりも、買い替えにより良い立地でアパート経営をした方が、長い目で儲かるアパート経営をすることができるのです。

しかも都市部の土地は時価と相続税路線価の乖離が地方の土地よりも大きいため、都市部でアパートを建てた方が相続税の節税効果も高くなります。

また土地の買い替えでは、特定事業用資産の買換え特例を利用すると税負担を軽くすることができます。

特定事業用資産の買換え特例とは、個人が賃貸物件等の事業用の土地や建物を譲渡して、一定期間内に特定の土地建物等の事業用資産に買い替えた場合、譲渡所得の一部に課税の繰り延べ(先送り)が受けられる特例です。

所有期間が10年を超える土地であれば、以下のような譲渡資産と買換え資産の組み合わせで特定事業用資産の買換え特例を利用することができます。

譲渡資産

所有期間が10年を超える土地、建物

買換え資産

国内にある面積300m2以上の土地等で、特定施設(事務所、事業所、工場、作業場、研究所、営業所、店舗、住宅等(福利厚生施設は除く))の敷地の用に供されているもの、および建物

特定事業用資産の買換え特例を使うと、売却時に大きく課税されることを避けることができるため、売却すると大きな税金が発生するような土地であっても、支出を抑えながら買い替えることができます。不動産会社に「買換え特例を使って土地を交換したい」と依頼すれば、条件に合う土地を探してくれます。

立地の問題は、買い替えによって解決できる問題ですので、良い土地に買い替えてから儲かるアパートを建てるようにしてください。

土地によっては、アパート経営にこだわらず他の土地活用方法を検討した方が収益につながるケースもあります。以下に、人気の土地活用方法をまとめました。

| 内容 | 向いている土地 | |

|---|---|---|

| 賃貸併用住宅 | 1つの建物に自宅部分と賃貸部分が併設された住宅の経営 |

|

| 戸建て賃貸経営 | 賃貸用の一戸建てを建てる土地活用 |

|

| 駐車場経営 | 駐車場として提供する土地活用 |

|

| 太陽光発電 | ソーラーパネルを設置して売電収入を得る方法 |

|

| 貸地 | 土地を貸して、借主に建物を建ててもらう方法 |

|

アパート経営が儲かるかどうかを判断するためには、ほかの土地活用方法と比較することも重要です。それぞれの方法の特徴やメリット・デメリットについては以下の表をご確認ください。

| 収益性 | 手間の少なさ | 初期投資の少なさ | 節税効果 | |

|---|---|---|---|---|

| 賃貸併用住宅 | ○ | △~○ | × | ○ |

| 戸建て賃貸経営 | ◎ | △~○ | × | ○ |

| 駐車場経営 | △ | ○ | ○ | × |

| 太陽光発電 | △ | ◎ | △ | × |

| 貸地 | △ | ◎ | ◎ | × |

さまざまな土地活用の方法について、詳しくは以下の記事をご確認ください。

様々な土地活用を比較検討したい方は「HOME4U 土地活用」をご利用ください。最大10社の専門会社から無料で収支プランを手に入れられます。

儲かるアパート経営を実現するためには、アパート経営に精通したハウスメーカーをパートナーとして選び、そのノウハウを利用することが欠かせません。

その過程では、複数のハウスメーカーから提案を受けることがおすすめです。

ぜひ、さまざまな観点から比較してみてください。そうすることで、そのハウスメーカーの実力も見えてくるでしょう。

建築プランの比較検証では、「HOME4U 土地活用」がおすすめです。複数のハウスメーカーをしっかり比較して、儲かるアパートを建てるようにしてください。

アパート経営が儲かるのか判断するには、アパート経営の収入・支出には何があるのか、収支例はどうかを確認するのが早いです。参考となる収支例は以下のとおりです。

| 項目 | 1K・8戸 | 2DK・10戸 | 3LDK・12戸 |

|---|---|---|---|

| 建築費 | 5,800万円 | 8,640万円 | 1億9,200万円 |

| 家賃/月 | 8万円/月 | 10万円/月 | 16万円/月 |

| 収入/年 | 768万円/年 | 1,200万円/年 | 2,304万円/年 |

| 支出/年 | 約573.6/年 | 約900万円/年 | 約1,684.8万円/年 |

| 所得/年(満室) | 194.4万円/年 | 300万円/年 | 619.2万円/年 |

詳しくは、「アパート経営は儲かる?」の項目をご確認ください。

アパート経営には、「儲かる」以外のメリットがあるのも見逃せません。

などが代表的なメリットとして知られています。

詳しくは、「“儲かる”以外のアパート経営のメリット」の項目をご確認ください。

儲かるアパート経営を実現するには、利益とキャッシュフローの違いについて理解しておくことが大切です。

アパート経営で儲かるというのは、キャッシュフローがある状態のことをいいます。

アパート経営で過剰な借入金を借りていると、会計上の利益は出ているのにキャッシュフローはマイナスということもあり得ます。逆に、借入金が全くない状態であれば、見かけ上の利益は少なくてもキャッシュフローはプラスになることもあります。

自己資金を増やして借入金を少なくし、なるべく空室の発生しない状態にすることが、儲かるアパート経営の鉄則です。

アパート経営で儲かるようにするには、以下の7つのポイントを押さえる必要があります。

それぞれのポイントについて、詳しくは「儲かるアパートにする7つのポイント」をご確認ください。

土地の条件によっては、アパート経営以外の土地活用が適している場合もあります。土地活用の一例としては、以下のものがあります。

もし儲かるアパート経営を実現することが難しそうなら、これら別の方法を検討してみるのも良いでしょう。アパート経営以外の土地活用について、詳しくは「アパート経営以外の儲かる土地活用の方法」をご確認ください。

アパート経営の始め方や全体像については、「アパート経営の始め方とは?」で詳しく解説しています。

アパート経営の収益・節税プランを企業に請求できます!

この記事の監修者

この記事の監修者

吉崎 誠二

所属 社団法人住宅・不動産総合研究所 理事長

職業 不動産エコノミスト、不動産関連企業コンサルタント

不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーション,CREコンサルティングなどを行うかたわら、同分野の連載を月15本、テレビ、ラジオのレギュラー番組(4本)に出演。

また全国新聞社をはじめ主要メディアでの招聘講演を毎年多数。

お役立ちガイド内検索

HOME4Uでは、さまざまな形でアライアンスを組むパートナーサイトさまを募集しています。お問い合わせフォームよりお気軽にお問い合わせください。

使い方に関するご不明点など、お困りのことがありましたら専属のオペレーターがお受けします。何でもお気軽にご相談ください。

電話

0120-245-171

受付時間

平日10:00~18:00

土地活用に関して

土地活用の方法

土地活用の相談先

空き家の活用方法

駐車場経営

アパート経営・マンション経営に関して

アパート経営の基礎

アパートの建築費

アパート経営の利回り

アパート経営の収入

アパートの建て替え

アパートローンについて

マンション経営の基礎

マンションの建築費

マンション経営の利回り

マンション経営の収入

賃貸経営に関して

賃貸併用住宅経営の基礎

戸建て賃貸経営の基礎

ビル経営の基礎

店舗付き住宅の基礎

土地活用、不動産投資の収益最大化プランを見つけるなら、「HOME4U(ホームフォーユー)土地活用」で!

NTTデータ・ウィズが運営する「HOME4U土地活用」は、全国の大手企業から、最大10社にまとめて無料で土地活用・不動産投資の一括プラン請求ができるサイトです。マンション経営やアパート経営、駐車場経営、賃貸併用住宅、大規模施設などの収益性の高い土地活用や不動産投資を検討している方は、ぜひご利用ください。プランを比較することであなたに合った収益最大化プランを見つけることができます。土地活用、不動産投資の無料一括プラン請求なら、「HOME4U土地活用」にお任せください。

電話でもプラン請求をお受けします。「個人情報の取り扱いについて」に同意の上、お電話ください。