賃貸併用住宅とは、ひとつの建物にマイホーム部分と賃貸部分を持つ「自宅兼アパート」のことを言います。住宅ローンを利用できるという大きなメリットがあり、人気のある賃貸経営方法です。

この記事では下記について詳しく説明しています。

- 賃貸併用住宅の定義:自宅部分と賃貸部分を併せ持つ建物で、住宅ローンを利用できる。

- メリット:不動産収入が得られ、相続税対策にも有効。住宅ローンの金利が低く、節税効果も期待できる。

- デメリット:プライバシーの確保が難しく、設計に失敗すると住み心地に影響が出る可能性がある。

- 経営のポイント:立地や間取りの選定が重要で、プロへの相談が推奨される。管理は専門会社に委託するのが安心。

なお、「HOME4U 土地活用」なら、これらをまとめた「建築プラン」を最大10社から無料で取り寄せ、比較することができます。以下のボタンよりご利用ください。

1.賃貸併用住宅とは

賃貸併用住宅は、自宅の建物の一部を賃貸用の独立住戸として併設している状態の建物です。自宅兼アパート、賃貸付き住宅とも呼ばれます。

賃貸併用住宅には、ほかの土地活用方法にはない特徴がいくつかあります。

賃貸併用住宅の特徴

- 建築費用借入に住宅ローンが使える

- 自宅のローン返済を賃貸収入で賄える

- 自宅の敷地でも土地活用が可能

つまり、マイホームをもつ夢と同時に不動産収入が得られるという一石二鳥の土地活用方法です。また、相続税対策にも強く、オーナーのライフスタイルの変容にも対応しやすいといった特徴もあります。

2.賃貸併用住宅が向いている事例

賃貸併用住宅は土地活用の中でも特殊性の高い活用方法のひとつであり、本当に自宅の敷地が向いているのかはしっかり確認しておく必要があります。

2-1.賃貸併用住宅がおすすめの人

メリットの多い賃貸併用住宅において、特に以下のような意向を持っている方は積極的に検討する価値があります。

- 住んでいる家で収入を得たい人

- 自宅の土地が広めで、自宅だけでは持て余すと思っている人

- 将来、二世帯住宅にする可能性がある人

- 相続税対策をしたい人

賃貸併用住宅は、1棟の中での併用、1つの敷地の中で併用の2パターンありますが、収益性を考えると、いづれもある程度の広さの敷地がある場合は、有効な選択肢となります。また、都市部でのイメージがありますが、郊外や地方でも、可能です。メリットの多い賃貸併用住宅ですが、いろんな工夫をしても、プライバシーについては、譲歩せざるを得ないことが多いため、こうしたことに気になる方は避けた方がよいでしょう。

不動産エコノミスト・吉崎誠二

土地活用での賃貸経営は長期運用が基本です。長い経営で収益を得続ける体制がとれるかどうかは経営への向き合い方でも変わってきます。

2-2.賃貸併用住宅向きの立地

賃貸併用住宅は自宅で賃貸経営をすることになるため、立地も重要なポイントです。以下のような立地や土地であると順調な経営が期待できます。

- 住宅街にある

- 生活利便施設が近い

- 交通の便が良い

- 賃貸物件用の駐車スペースも確保できる広さがある

- 出入り口を離して設置できるくらいに道路の接地面がある

立地が賃貸併用住宅向きかどうかを判断するにはプロへの相談がおすすめです。

「HOME4U 土地活用」の一括プラン請求を使えば、お持ちの土地で賃貸併用住宅を建てた場合、節税効果、住まいの間取り・建築費のプラン、収支シミュレーションを、最大10社のハウスメーカーから、まとめて入手・比較できます。

賃貸併用住宅のプランを請求する(無料)

3.賃貸併用住宅の収入と支出の目安

本章では、賃貸併用住宅の収支の目安を確認しておきます。経営時の収入と支出の構成は以下のとおりです。

| 収入 |

支出 |

|

|

- 固定資産税・都市計画税

- 修繕費

- 管理費

- ローン返済

- 損害保険料

- その他設備費用(ネット無料、共用水栓など)

|

賃貸併用住宅の利回りを計算するには、上記に建築費や設備の価格などの初期費用を加味します。

3-1.賃貸併用住宅の建築費

賃貸併用住宅の建築費は一般住宅の新築よりも高い坪単価となるのが一般的です。一般住宅には一つずつで済む水回り設備など、住設を複数設置する必要があるため坪単価が上がります。

また、賃貸併用住宅の自宅部分と賃貸部分では設備や内装のグレードに差をつけます。賃貸部分は入退去時に修繕を入れたり、設備の入れ替えをしたりする必要があるため、高いグレードのものを導入しません。

例えば、延べ床面積が100坪の軽量鉄骨造の場合、坪単価を80万円と設定すると8,000万円ほどの建築費がかかります。

建築費以外に手続きに必要な諸費用がかかる計算があります。

3-1-1.初期費用のシミュレーション

<設定条件>

- 2階建て(1階:自宅、2階:賃貸)

- 延べ床面積:100坪(建坪:50坪)

- 坪単価:80万円

- 諸費用は建築費の10%

<建築費シミュレーション>

80万円 × 100坪 = 8,000万円

8,000万円 × 10% = 800万円

8,000万円 + 800万円 = 8,800万円

賃貸併用住宅の建築費や、コスト削減の方法については、以下の記事でも詳しく解説しています。

3-2.賃貸併用住宅の収入

賃貸併用住宅の収入の基本は、家賃収入です。そのほか、臨時で礼金や更新料などの収入があります。

ただし、賃貸併用住宅で住宅ローンを適用するために全体の5割以上を自宅スペースとする場合、多くの戸数を確保することは難しくなります。以下に建坪50坪の賃貸併用住宅で簡単に収入のシミュレーションをしてみます。

<設定条件>

- 2階建て(1階:賃貸、2階:自宅)

- 自宅:2LDK

- 賃貸:1DK×2戸

- 賃料:8万円/戸

<収入シミュレーション>

8万円 × 2戸 × 12ヶ月 = 192万円(年間)

本来であれば、給与所得などから捻出するべき住宅ローンの返済に年間200万円近くの家賃収入を充てられる計算です。(満室の場合)

少しでも利回りを高くしたい場合は、戸数を増やすために1R/1Kの間取りを検討したり、自宅部分の面積をできる限り50%に近づけて賃貸部分の面積を大きくしたりする方法が考えられます。

ただし、自宅部分にご家族で居住する場合、賃貸部分を増やすことでマイホームが狭くなってしまったり、戸数を増やすとその分、設備の数などが増えて建築費用に影響を与えたりといったことが考えられます。想定される賃料と建築費用との兼ね合いも考慮して必要があるでしょう。

より正確な収支シミュレーションがほしいときは、直接ハウスメーカーに建築プランを請求しましょう。「HOME4U 土地活用」を使えば、賃貸併用住宅の建築を請け負うハウスメーカー最大10社から、無料で収支・建築プランを入手可能です。

賃貸併用住宅の建築費はいくら?

また、賃貸併用住宅の期待利回りや、シミュレーションの仕方については、以下の記事でも詳しく解説しています。

3-3.賃貸併用住宅の支出(ランニングコスト)

賃貸併用住宅のランニングコストは以下の通りです。

賃貸併用住宅の経営に必要な費用・経費項目の一覧

| ランニングコスト |

- 固定資産税

- 都市計画税

- 修繕費

- 管理費

- 地震・火災保険料 など

|

賃貸併用住宅は敷地内にオーナーが居住しているため、管理を自らするケースもあります。しかし、顔を合わせる機会も多いからこそ管理をプロに任せるほうがおすすめです。

3-3-1.賃貸併用住宅のランニングコスト計算の注意点

賃貸併用住宅は同一の建物内に賃貸部分と自宅部分があるため、ランニングコストの計算が少し複雑になります。影響があるのは以下の項目です。

- 固定資産税・都市計画税

- 損害保険料

- 借入金利子

- 通信費

- (自宅と共用の場合)共用部分の光熱費など

税金、損害保険料、物件建築時の借入金の利子は、面積割合で按分(費用の分割)します。通信費や共用部分の光熱費は家事按分といって、家事消費と分けて計上しなければなりません。

50坪規模で以下のようなランニングコストがかかると仮定して計算してみましょう。

- 固定資産税・都市計画税:20万円

- 損害保険料(地震保険付):10万円

- 借入金利子:75万円

- 通信費:4万円

- 光熱費(電力、水道):27万円

ここから按分すると、年間約40万円を賃貸部分のランニングコストとして経費計上できる計算です。(不動産按分50%、家事按分10%で計算)

家賃収入からランニングコストを差し引いた金額が、賃貸併用住宅の収益となります。

賃貸併用住宅経営に関わる税金については、以下の記事でも詳しく解説しています。

4.賃貸併用住宅の5大メリット

賃貸併用住宅のメリットは次の5点です。

- 住宅ローンを利用できる

- 賃貸収入でローン返済できる

- 相続税、固定資産税を節税できる

- 安定的に収入を得られる

- ライフステージの変化にも対応できる

どれも、賃貸併用住宅の特徴を最大限に生かした独特のメリットです。

4-1.住宅ローンを利用できる

賃貸併用住宅は、住宅ローンを利用して賃貸経営を始められます。住宅ローンは一般的にアパートローンよりも金利が低く設定されています。

アパート・住宅ローン金利相場一覧

| アパートローンの金利相場 |

1~5% |

| 住宅ローンの金利相場 |

変動金利:0.3~0.7%、

固定金利:0.9~1.7% |

さらに、自宅部分の面積割合に応じて「住宅ローン控除」を利用できるので、所得税の節税にもつながります。

なお、賃貸併用住宅の全体に住宅ローンを利用するためには、原則として「自宅部分の床面積が50%以上」であることが条件です。この場合、賃貸部分の建築費も住宅ローンで借り入れができます。

自宅部分よりも賃貸部分の方が床面積の割合が大きいなどの場合では、自宅部分を住宅ローン、賃貸部分をアパートローンで借り入れすることになるケースもあります。

細かい判断基準は金融機関によって異なるため、あらかじめ確認しておきましょう。

賃貸併用住宅では50%以上を自宅用にすれば、住宅ローンが使えます。アパートローンよりかなり金利の低い住宅ローンを利用できるのは大きなメリットです。しかし、住宅ローン減税が適用されるのは住宅に対してだけですので、前床面積に対して住宅部分の面積割合分だけですので、注意してください。

不動産エコノミスト・吉崎誠二

住宅ローンを使った賃貸併用住宅経営については記事でも紹介していますので、そちらもご確認ください。

4-2.賃貸収入でローン返済できる

賃貸併用住宅は家賃収入が得られるので、居住用の住宅を建てた場合と比べて、ローンの返済負担が軽くなります。

場合によってはローンの全額を家賃収入でカバーすることもできるので、自己資金が少なくても建て替えなどが可能です。

ローンの返済が終わっても副収入は得られるため、リタイア後の生活にもゆとりが生まれるでしょう。

4-3.相続税・固定資産税を節税できる

4-3-1.相続税の節税効果

賃貸併用住宅は、建物の全体がマイホームになっているよりも、相続税評価額が下がります。

賃貸併用住宅の敷地は、賃貸部分が自宅部分よりも約2割低く評価されます。

さらに一定の要件を満たせば「小規模宅地等の課税の特例」を使えるため、自宅部分と賃貸部分それぞれ相続税評価額が減額されるので有利です。

建物について、賃貸部分の評価額は「借家権割合」を控除して計算するので、自宅部分よりも3割低く評価されます。

4-3-2.固定資産税の節税効果

固定資産税の課税標準額は、土地あたりの戸数によって変わります。

住宅用地の課税標準額は、以下のように軽減されます。

住宅用地の課税標準額

| 1戸あたり200平米以下の部分 |

課税標準額が1/6に減額 |

| 1戸あたり200平米超の部分 |

課税標準額が1/3に減額 |

つまり、500平米の土地に住宅を1戸分立てた場合、通常は200平米までしか1/6の軽減は受けられません。

しかし、賃貸併用住宅で2戸以上の戸数にすれば、200平米×個数分の面積が減額されます。

節税対策を盛り込んだ賃貸併用住宅の建築プランは「HOME4U 土地活用」を活用すれば、最大10社から無料で手に入れられます。

土地に建物をたてた際の節税額はいくら?

4-4.安定的に収入を得られる

一度経営が軌道に乗れば、安定的に収入を得られるのが賃貸経営の醍醐味です。

賃貸併用住宅なら、金利の低い住宅ローンを利用して返済負担を少なくして経営を始められるだけでなく、家賃を支払う入居者がいる限り、安定的かつ長期的に収入を得られます。

自宅の一部として建築するので、まるごと賃貸用の物件を建てるよりもハードルが低い一面もあります。

4-5.ライフステージの変化にも対応できる

賃貸併用住宅は、その住居の形態のままで同居する家族の人数やライフスタイルの変化に対応しやすいというメリットがあります。

例えば、当面は賃貸併用住宅として利用し、将来的には賃貸部分に親世帯を呼び寄せて二世帯住宅として利用することも可能です。

あるいは、賃貸部分がワンルームタイプの居室であれば、受験期の子どもの勉強部屋として一時的に利用するなど、柔軟に対応することも考えられます。

5.賃貸併用住宅のデメリット・リスクは4つ

賃貸併用住宅のデメリット・リスクは、次の4つです。

- プライバシーの確保が難しくなる

- 売却や引っ越しが難しくなる(時間がかかる)

- 空室のリスクがある

- 賃貸管理に手間がかかる

賃貸併用住宅経営を失敗させないために、以下のデメリット・リスクに関する記事も併せてご一読ください。

5-1.プライバシーの確保が難しくなる

賃貸併用住宅では、設計に失敗するとオーナーの住み心地に影響が出ます。

また、入居者も快適に暮らすことができなければ空室リスクが高まってしまうので、オーナーと入居者の双方の満足度を上げるように設計することが大切です。自宅と賃貸部分の入り口の動線を分ける、目隠しを設置するなどのプライバシーへの配慮が必要です。

オーナー家族に小さな子どもがいたり、賃貸部分がファミリー向けの間取りだったりする場合は、騒音がトラブルの原因になってしまうこともあります。

一方、賃貸部分が単身者向けの場合には、生活時間帯の違いから起こるトラブルなども発生するかもしれません。

遮音性能を高める、リビングや水回りの階下に寝室がないようにするなど、部屋の配置にも気を配って設計してくれるハウスメーカーを選んでください。「HOME4U 土地活用」なら、賃貸併用住宅の建築実績が豊富なハウスメーカーから、自宅と入居者の双方が満足する建築プランが無料で手に入ります。

ご所有の土地に合う賃貸併用住宅の間取りは?

5-2.売却や引っ越しが難しくなる(時間がかかる)

賃貸併用住宅は、一般的なマイホームを購入したい人や、アパートだけを購入したい人からは購入の対象になりません。

賃貸併用住宅の購入希望者は限定されるので、有利に売却するためには賃貸部分の収益性をしっかりと確保しておくことが大切です。

また、賃貸併用住宅の建築に住宅ローンを利用している場合、引っ越しなどで住居が変わると金融機関によっては契約違反になることがあります。

そうなると、住宅ローンで借りたお金を一括返済しなければいけなくなる可能性もあります。

5-3.空室のリスクが生じる

駅から遠く、周りに賃貸アパートやマンションがほとんどない場所に賃貸併用住宅を建ててしまったら、失敗するリスクは高まります。賃貸併用住宅の場合、1戸でも空室が出れば全体の収入に大きな影響を受けるからです。

アパートに適した土地であれば、ワンルームとファミリータイプいずれが有利なのか、そのエリアの需給動向を考慮して間取りを決めなければなりません。

さらに、入居者が求める設備や仕様にも気を配ることで、入居者の満足度を上げ、空室リスクを減らせます。

賃貸併用住宅の設計段階で、周辺エリアの賃貸動向をしっかり調査しているかどうか、ハウスメーカーの説明を求めるとともに、ご自身でも地元の不動産会社に足を運んで賃貸需要について聞き込みを行うなど市場調査をしっかりと行うことが大切です。

5-4.賃貸管理に手間がかかる

賃貸併用住宅は戸数が少ないことが多いため管理会社に依頼せず自分で管理する「自主管理」を選ぶ人もいます。

しかし、賃貸管理業務は多岐にわたるため、意外と大変で後悔することになるケースもあるのです。

たとえば、他に仕事を持っていたりすると、入居者からの緊急の問い合わせにいつでも対応できるようにしておくだけでも大変です。

また、生活空間が隣接している分、滞納などが起きた際には気まずい雰囲気となり管理しにくくなるかもしれません。

自主管理すれば経費を節減できますが、自信がなければ専門の会社に管理委託したほうが安心です。

自主管理を避けて、管理会社に管理を委託しても、入居者と大家が同一敷地にいるということで、夜間休日など急な対応を求められることがありますが、緊急対応を含めた管理委託にすることで回避することができます。

不動産エコノミスト・吉崎誠二

6.賃貸併用住宅で住宅ローンを活用する方法

賃貸経営をする物件の新築や整備などでは、通常事業のための融資「アパートローン」を借り入れます。唯一、自宅としても使用される賃貸併用住宅では、新築のためにアパートローンよりも金利面や借入期間面などで有利な住宅ローンを利用できます。

ただし、自宅専有部分が建物全体の5割以上となるよう設計・建築しなければなりません。金融機関によってはこのほかにも細かな条件がある場合があります。

住宅ローンを借り入れるには、まず金融機関の住宅ローンを比較して条件の良いローンを探します。同時進行または事前にハウスメーカーに住宅ローンを利用したい旨を相談しておくとスムーズです。

借入先候補が決まったら、土地にかかわる証明書などの書類を提出して仮審査の申し込みをします。ここで問題がなければ本審査です。本審査も無事通過すると契約、融資実行へと進みます。

7.賃貸併用住宅の間取りパターン

賃貸併用住宅では間取りのパターンによって住み心地や収益性が変わります。ここでは、賃貸併用住宅の間取りのパターンとそれぞれのメリット・デメリットを紹介します。

間取りについては、以下の記事もご確認ください。

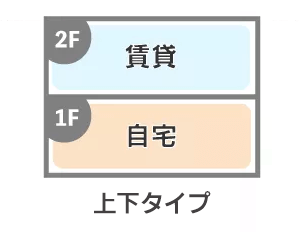

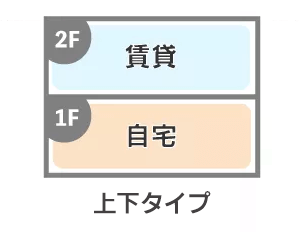

7-1.上下タイプの間取り

上下で切り分けるタイプの設計です。この場合、上階と下階、どちらを自宅にするのかによってメリット・デメリットは変わってきます。

- 上下タイプのメリット

-

- 自宅の居住空間を広くとりやすい

- 庭を利用できる

- 階段の昇降をしなくて済む

- 2階よりも賃料が低めになる1階を自宅にすることで収益性を高められる(1階が自宅)

- 上階の足音が気にならない(2階が自宅)

- 屋上利用も可能

- 上下タイプのデメリット

- 上階の生活音が気になる(1階が自宅の場合)

- 足音などの音に気を使いながら生活する可能性がある(2階が自宅の場合)

- 階段の昇降の手間がある(2階が自宅の場合)

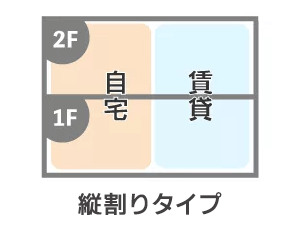

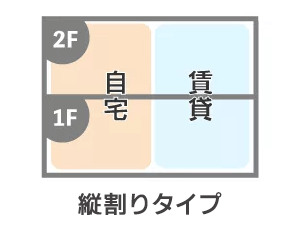

7-2.縦割りタイプの間取り

自宅と賃貸部分を左右に配置する設計です。この場合、賃貸部分も1・2階がつながったメゾネットタイプにする場合と、上下を別々の住戸にする場合があります。

- 縦割りタイプのメリット

-

- 間取りを工夫すれば生活音などの問題を回避しやすい

- 自宅部分と賃貸部分を同じ間取りにすれば、アパートとして売却することも可能

- 縦割りタイプのデメリット

-

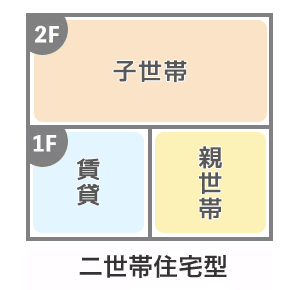

7-3.二世帯住宅タイプの間取り

実家を二世帯化する際に賃貸併用住宅をすることも、よく見られるパターンです。この場合、二世帯の面積が自宅部分となるため、住宅ローン適用でも賃貸面積を大きく確保できます。

また、ライフスタイルの変化でゆくゆくは二世帯にする予定がある場合などは、同じような間取り・面積で二世帯設けておき、新築当初は賃貸として活用する方法も考えられます。

- 二世帯住宅タイプのメリット

-

- 住宅ローン適用でも賃貸スペースが広くとれる

- ライフスタイルの変化に対応しやすい

- 二世帯住宅タイプのデメリット

-

ご所有の土地に合った間取りや収支プランを正確に知るには「HOME4U 土地活用」をご活用ください。

賃貸併用住宅を建築した時の予想収益は

いくら?

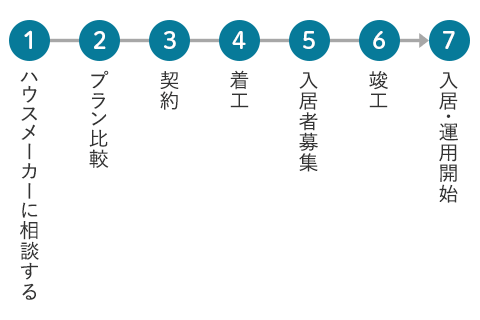

8.賃貸併用住宅建築までの流れ

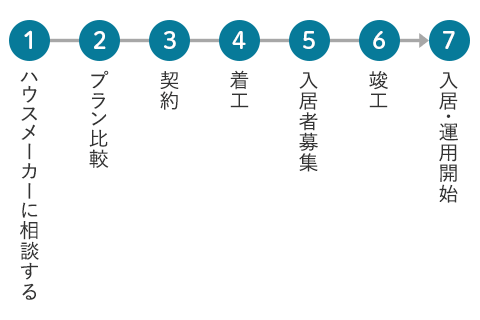

賃貸併用住宅で経営を始めるまでの流れは、多くの賃貸物件のそれと変わりません。以下に建築までの流れを経営開始まで含めて示します。

入居者募集は、着工後に同時進行で動き出します。ローンの返済開始はまったなしとなる場合も多いため、竣工・引き渡しからなるべく早い段階で家賃収入を得られるようにしておくことが賢明です。

また、不動産登記手続きは竣工後速やかに済ませておきます。賃貸併用住宅の場合、区分登記になる場合と単独登記で済む場合とあるため、司法書士やハウスメーカーに相談しておくとスムーズでしょう。

また、新築ではなく中古の賃貸併用住宅を購入して経営を始める方法もあり、その際は不動産会社を通じて物件を探すことになります。ただし、賃貸併用住宅はもともと数が少ない上に、収益の出ている物件が市場に出ることは少ないため、注意が必要です。

9.賃貸併用住宅のよくある失敗例

「賃貸併用住宅はやめとけ」などと言われるように、ある程度の危険性や起こりがちな失敗例があります。ここでは、失敗例をもとに対策を考えておきましょう。

- マイホームが狭くなってしまった

- ニーズに合わない間取りで収益が得られない

- 入居者トラブルが起きてしまった

それでは、詳しくご紹介します。

9-1.マイホームが狭くなってしまった

賃貸併用住宅で収益を上げようとすると、必然的に賃貸部分を広く、マイホーム部分は面積を抑えて…という感覚になりがちです。ただし、結果的にマイホーム部分が狭くなってしまい、肝心のマイホームの住み心地が悪化してしまうこともあります。

特に、オーナー自身は納得していても、家族が望む広さと食い違ってしまう失敗例もありますので、よく相談して判断することが大切です。

9-2.ニーズに合わない間取りで収益が得られない

賃貸部分の間取りは、そのエリアのニーズをよく見極め、収益を得られるように考えるのが王道です。例えば、生活リズムの違いから単身者を避けて賃貸部分をファミリー向けに建築してしまい、結果としてニーズに合わず空室が続いてしまう失敗例があります。

ファミリー向けの物件は必然的に家賃総額が高くなり、戸数も少なくなるため空室リスクが大きくなりがちです。このように、ニーズや収支予想を踏まえずに計画してしまうと失敗する可能性があるため、慎重な計画が必要です。

9-3.入居者トラブルが起きてしまった

賃貸併用住宅は、規模は小さくとも賃貸経営をすることと変わりません。賃貸部分には普通のマンションやアパートの一室と同じように入居者が入るため、場合によっては入居者トラブルが起きてしまう可能性もあります。

騒音問題や家賃滞納、無断でのペット飼育など、入居者トラブルにはさまざまなものがあります。

入居者トラブルを防ぐには、入居前の審査を厳密に行うことや、禁止事項を明確にしておくこと、小規模な経営であっても賃貸管理会社に入ってもらうなどで、対策をとることが可能となります。

10.賃貸併用住宅で失敗しない建築会社の選び方

賃貸併用住宅で失敗しない建築会社の選び方は、以下2点を満たすハウスメーカーを選ぶことです。

- 賃貸併用住宅の施工実績が豊富で、ノウハウを持った会社

- 建てた後の賃貸経営までのサポートが充実している会社

賃貸併用住宅は、賃貸市場や競合物件を徹底的に調査して、ニーズに合った間取り、設備を備えることが大切です。

また、オーナーと入居者の両者が快適に生活できるように、生活スタイルを考慮して設計しなければならないので、賃貸併用住宅には独自の設計ノウハウが必要とされます。

そのため、ハウスメーカーの中でも、賃貸併用住宅を得意とする企業は限られています。

賃貸併用住宅の施工実績が豊富で、ノウハウを持った会社を選んでください。

また、賃貸併用住宅では、賃貸の戸数も少なくオーナーも同じ建物に住んでいるからと、「自主管理」を選ぶ人も少なくありませんが、入居者の満足度を高めて空室リスクを減らすためには、良質な管理を継続的に行うことが必要不可欠です。失敗を確実に避けるためには、専門会社に管理を委託するのがおススメです。

大手のハウスメーカーなら、設計・施工から賃貸経営までワンストップでサポートが受けられます。

上記のような企業を選ぶために、複数の企業の提案を比較して、優れた提案をしてくれる企業を選んでください。比較検討の際は、無料で最大10社の大手企業から建築プランや収益を含めた提案を受けられる「HOME4U 土地活用」がおススメです。

この記事のポイント まとめ

賃貸併用住宅とは?

賃貸併用住宅は、自宅の建物の一部を賃貸用の独立住戸として併設している状態の建物です。自宅兼アパート、賃貸付き住宅とも呼ばれます。

詳細は「賃貸併用住宅とは」で解説しています。

賃貸併用住宅の経営が向いているのはどんな人?

賃貸併用住宅を建てることに向いている方は以下の方々になります。

- 住んでいる家で収入を得たい人

- 自宅敷地が広くて持て余している人

- 将来、二世帯住宅にする可能性がある人

- 相続税対策をしたい人

そのほか、向いている土地や特徴など詳細は「賃貸併用住宅が向いている事例」をご一読ください。

賃貸併用住宅のメリットとデメリット

賃貸併用住宅のメリットは下記の5つです。

- 住宅ローンを利用できる

- 節税できる

- 安定的に収入を得られる

- 賃貸収入でのローン返済可能

- ライフステージの変化にも対応可能

詳細は「賃貸併用住宅の5大メリット」をご一読ください。

また、賃貸併用住宅のデメリットは下記の4つです。

- プライバシーの確保が難しくなる

- 売却や引っ越しが難しくなる(時間がかかる)

- 空室のリスクがある

- 賃貸管理に手間がかかる

詳細は「賃貸併用住宅のデメリット・リスクは4つ」をご一読ください。

賃貸併用住宅の収益・節税プランを企業に請求できます!

あなたに合った活用法が分かる!

【全国対応】HOME4U「土地活用」

この記事の監修者

この記事の監修者

吉崎 誠二

所属 社団法人住宅・不動産総合研究所 理事長

職業 不動産エコノミスト、不動産関連企業コンサルタント

不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーション,CREコンサルティングなどを行うかたわら、同分野の連載を月15本、テレビ、ラジオのレギュラー番組(4本)に出演。

また全国新聞社をはじめ主要メディアでの招聘講演を毎年多数。

監修している記事一覧

この記事の監修者

この記事の監修者

小花 絵里

所属

職業 不動産ライター

不動産会社・住宅メーカーで賃貸・売買仲介や社宅代行、土地の仕入れなどの実務経験から、不動産についてわかりやすく解説する記事を執筆する不動産ライター。

大手Webメディアを中心に多数寄稿しています。

監修している記事一覧

![[19周年]利用者数1,000万人[HOME4U年間利用者数2020年5月現在]](/img/common/header_f1.jpg)