アパート経営で毎年かかる税金とは?税額の目安と計算方法をまとめて解説

アパート経営で毎年かかる税金は、「自動的に課税されるもの」と「確定申告を行って課税されるもの」に分けられます。

| 特徴 | 税金の名称 |

|---|---|

| 自動的に課税されるもの (土地や建物の価値に応じて課税される) |

固定資産税 都市計画税 |

| 確定申告を行って課税されるもの (利益に対して課税される) |

所得税 住民税 事業税・消費税(一定要件を満たした場合のみ) |

アパート経営に関係する税金のうち、固定資産税や都市計画税は土地や建物の評価額によって算出されるものなのでやりくりによる節税はできません。しかし、小規模住宅地に対する固定資産税の軽減措置などに適用すれば節税効果が得られます。

一方、所得税や住民税はアパート経営の収益に対する課税になるため、経費の計上などで節税効果を得ることが可能です。

この記事では、毎年発生する税金の内容とシミュレーションを中心に解説します。アパート経営に役立つ節税の基礎知識に関しても触れているので、ぜひご一読ください。

アパート経営の節税について相談したい方は、以下のボタンから節税対策を組み込んだアパート建築費や収支プランの申し込みをすることもできますので、ぜひご利用ください。

会社があります!

「3分」の要約動画はこちら!

この記事の内容

1.アパート経営にかかわる税金一覧

アパート経営にかかわる税金には不動産物件取得時(建築時)の課税、相続時の課税、に加えて毎年かかる税金があります。

毎年かかる税金は6種です。

| 土地の価値に課税 | 利益に課税 |

|---|---|

|

|

個人経営の場合、毎年かかる税金は主に

- 固定資産税

- 都市計画税

- 所得税

- 住民税

の4種類です。アパート経営が事業規模になると以下の2種が課税されます。

- 事業税

- 消費税

事業税はアパート経営を個人事業とみなされた場合に所得に応じて納める税金です。消費税は課税対象額(収益)が1,000万円を超えなければ免税事業者となるため、課税されません。

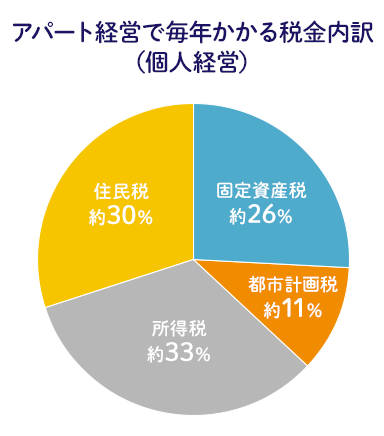

不動産所得が一定規模を超えると個人事業税もかかりますが、ここでは個人のアパート経営についての税金の内訳を見てみます。

東京都内にあるワンルームが8戸のアパートの規模をベースに見てみると、税負担の内訳は上記グラフのようになります。

各種控除などが加わると割合は変化します。

ご自身のアパートにかかる税金の予想値を正しく把握したい方は「HOME4U 土地活用」をご活用ください。

2.アパート経営で自動的に課税される「固定資産税」「都市計画税」

固定資産税と都市計画税は、毎年課税される税金で、1月1日時点の土地・建物の所有者に対して課税されます。

特に手続きをしなくても、市区町村から4月頃に納付書が送られてくるので、これを年4回または一括で支払えば完了します。

税額は市区町村が所定の方法で評価して決めることになっており、土地や建物の価値が高いほど、固定資産税等の税額も高くなります。

なお、「市街化調整区域」の場合は、都市計画税は課税されません。

税率は次のものが一般的ですが、全国一律ではなく、低めの市町村もあります。

- 固定資産税・・・課税標準×1.4%

- 都市計画税・・・課税標準×0.3%

更地にアパートを建てると、土地の固定資産税・都市計画税が安くなります。

これは「住宅用地の減免」という優遇制度のためで、課税標準が下記のとおり減額されます。

住宅用地の固定資産税・都市計画税の減免額

| 区分 | 固定資産税 | 都市計画税 |

|---|---|---|

| 住宅1戸につき200平米までの部分(小規模住宅用地) | 6分の1 | 3分の1 |

| 上記以外(一般住宅用地) | 3分の1 | 3分の2 |

固定資産税の仕組みを詳しく解説している記事はこちら

コラム~固定資産税評価額を調べる方法~

土地や建物の課税額を決める固定資産税評価額は、不動産を取得した時にかかる税金にも用いられます。

いわば、不動産の価値を自治体が決めるものです。

土地(宅地)に関しては、地価公示価格の70%を目安に評価額を決めています。地価公示価格は国土交通省の「国土交通省地価公示・都道府県地価調査」で調べられます。

一方、建物の固定資産税評価額は年数経過が考慮されるかたちでの算出です。その時点で同じ建物を建てたとすると必要になる費用に「経年原点補正率」をかけて求めます。

また、固定資産の価格は、「固定資産(土地・家屋)評価証明書」を申請することでも把握できます。申請先は自治体の県税事務所などです。加えて、毎年送られてくる納税通知書に同封されている「固定資産税・都市計画税課税明細書」で確認することもできます。

3.アパート経営の利益に課税される「所得税」「住民税」「事業税」「消費税」

次に、アパート経営による利益に課税される税金を見ていきます。

「所得税」や「住民税」は、収入から経費を差し引いた「利益(儲け)」に課税されます。

1年分のアパート経営について翌年の2月16日から3月15日頃に確定申告を行い、その結果に応じて課税額が決まるものです。

ここでは、経営の利益に課税される4種の税金について解説します。

アパート経営での具体的な収益シミュレーションは「HOME4U(ホームフォーユー)土地活用」を使えば、最大10社のハウスメーカーから無料で収支プランを手に入れられます。

3-1.所得税

所得税は「総合課税」といって、アパート経営だけでなく、給与所得などの他の収入も総合的に考慮して税率・税額が決まります。

所得税は、所得が多くなるにしたがって税率が高くなる「累進課税」となっており、税率は5~45%です。

つまり、給与所得が300万円の方と1,000万円の方では、アパート経営による所得が同じだったとしても、アパート経営の儲けに対して課税される金額は違ってきます。

3-2.住民税

所得税と同じく、他の所得も含めて税額が計算されます。

住民税は、「所得割」と「均等割」の合計になります。

「所得割」は前年の所得金額に応じて課税され、税率は約10%です。

「均等割」は所得に関わらず一律に負担するもので、自治体によって異なりますが5,000円前後です。

3-3.個人事業税

個人事業税の対象になるのは、おおむね10室以上または5棟以上のアパート経営を行い、事業所得となるケースです。

そして、経費を差し引いた「不動産所得」が290万円を超えると個人事業税がかかります。

3-4.消費税

アパート経営によって一定要件を満たすと、消費税の課税事業者となり、消費税の申告も必要になります。

消費税の課税事業者となる要件は2つあります。

要件1家賃に消費税がかかること

住宅の家賃について消費税は非課税なので、ほとんどのアパート経営では、免税事業者となります。

消費税がかかるのは、非住宅部分や、駐車場使用料です。

アパートの1階を店舗・事務所にする場合には課税事業者になる可能性が出てきます。

要件2課税金額が1,000万円を超えること

店舗、事務所、駐車場などの課税される「不動産所得」が1,000万円を超えると、翌々年に消費税の課税事業者になります。

アパート経営の収支について詳しくはこちらもご一読ください。

4.不動産所得の計算方法と税金の計算式

ここからは、不動産所得の計算方法と、所得にかかる税目の計算式を確認します。

また、事例に基づくシミュレーションは次章で紹介します。

4-1.「不動産所得」は収入から経費を差し引いたもの

課税対象となる「不動産所得」は、家賃収入などから経費を差し引いたものです。

家賃の総額が課税対象になるのではなく、純粋な利益だけに課税されることにご注意ください。

収入と経費の内容は次のとおりです。

| 収入 | 家賃、管理費収入、駐車場収入、更新料、礼金、自動販売機収入など (※入居者に返還しなければならない「敷金」は収入に含まない) |

|---|---|

| 経費 | 管理委託費、修繕費、火災保険料、固定資産税、減価償却費、ローン利息、税理士報酬、その他アパート経営のために必要な費用 |

アパート経営の経費のすべてはこちらで詳しく解説しています。

4-2.不動産所得にかかる税金の計算式

不動産所得にかかる税金は、主に所得税と住民税です。ここではこの二つの計算式を紹介します。

4-2-1.所得税

所得税の計算式は以下のとおりです。

所得税は累進課税であることから下記の早見表の税率を見ながら計算します。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

4-2-2.住民税

住民税の計算式は次のようになります。

計算に使う課税標準は所得税計算に用いる課税標準と同じです。

均等割の金額は所得額の多少にかかわらずおおむね5,000円となります。

5.アパート経営にかかる税額をシミュレーション

アパート経営で毎年納める税金をシミュレーションします。課税対象の異なる税金であることから、所得にかかる税金と固定資産にかかる税金に分けてまとめました。

また最後に毎年アパート経営にかかるトータルの税額シミュレーションもします。

5-1.所得税・住民税をシミュレーション

アパート経営を行うとどれくらい所得税や住民税がかかるのか、下記の前提条件でシミュレーションしてみます。

【前提条件】

- アパート経営以外の収入は、給与収入のみ。

- 給与所得(給与所得控除などを差し引いた後の金額)は500万円とします。

- アパート経営による利益合計は370万円、経費合計は70万円とします。

すると、不動産所得は、370万円-70万円=300万円になります。

【シミュレーション】

まず、課税される所得金額を求めます。

給与所得+不動産所得=500万円+300万円=800万円

そしてアパート経営を行う前の税金と、アパート経営を行ったときの税金を比較してみます。

速算表を見ると、課税所得が500万円のときの所得税の税率は20%、所得が800万円に増えると税率は23%です。

| 給与所得のみ | 給与所得+アパート経営 | |

|---|---|---|

| A 所得税 | (500万円×20%)-427,500円≒572,000円 | (800万円×23%)-636,000円=1,204,000円 |

| B 復興特別所得税 | 所得税×2.1%≒12,000円 | 所得税×2.1%≒25,000円 |

| C 住民税 | 500万円×10%+5,000円=505,000円 | 800万円×10%+5,000円=805,000円 |

| 合計(A+B+C) | 1,089,000円 | 2,034,000円 |

※計算をわかりやすくするため、住民税の式は一部簡略化しています。

上の例では、アパート経営で増えた税金は次のとおりです。

【アパート経営による税金】

2,034,000円-1,089,000円=945,000円

ただし、アパート経営の利益が同じでも、アパート経営以外の収入が異なれば、アパート経営の税額は変わります。

また、「6-5.売り上げが大きくなったら法人化を検討」で法人化についてご紹介しますが、アパートを法人の所有にすれば税額は変わります。

5-2.固定資産税・都市計画税をシミュレーション

固定資産税と都市計画税の計算式は、土地と建物それぞれに同じ式を用います。

- 固定資産税 = 課税標準額 × 1.4%(税率)

- 都市計画税 = 課税標準額 × 0.3%(税率)

課税標準額は、固定資産税評価額に小規模住宅用地の軽減措置などの特例措置などを反映した金額です。

【前提条件】

- 土地の固定資産税評価額は6,000万円

- 建物の固定資産税評価額は1,500万円

- 小規模住宅用地の軽減措置の適用

【シミュレーション】

まず、課税対象となる土地と建物の評価額に特例措置の分数をかけます。

土地の評価額×1/6(小規模住宅用地の軽減措置)=6,000万円×1/6=1,000万円

建物の評価額×1/2(新築住宅の軽減措置)=1,500万円×1/2=750万円

上記で算出した課税標準額に固定資産税の税率をかけます。

土地の固定資産税:10,000,000×1.4%=140,000円

建物の固定資産税:7,500,000×1.4%=105,000円

都市計画税の小規模住宅用地の軽減措置は土地の標準額が3分の1になります。

土地の都市計画税:20,000,000×0.3%=60,000円

建物の都市計画税:15,000,000×0.3%=45,000円

固定資産税評価額は「コラム~固定資産税評価額を調べる方法~」で解説しています。

5-3.2階建てアパート1棟オーナーAさんの年間税額シミュレーション

ここではアパート経営で毎年かかる税金のトータル金額をシミュレーションしてみます。

例えば大都市郊外地域のアパート1棟オーナーAさんを想定します。

Aさんの収入はアパートによる不動産所得のみです。

【前提条件】

建物評価額:3,000万円

小規模住宅用地の軽減措置の適応を受けられる新築物件

敷地面積:100坪(330平米)

年間家賃収入:700万円

経費(減価償却費含む):200万円

【シミュレーション】

〈固定資産税〉

土地の評価額×1/6(小規模住宅用地の軽減措置)=10,000万円×1/6=約1,666万円

土地の固定資産税 = 約1,666万円 × 1.4% = 約23万3,000円

建物の評価額×1/2(新築住宅の軽減措置)=3,000万円×1/2=1,500万円

建物の固定資産税:1,500万円×1.4%=21万円

〈都市計画税〉

土地の評価額×1/3(小規模住宅用地の軽減措置)=10,000万円×1/3=約3,333万円

土地の都市計画税:約3,333万円×0.3%=約10万円

建物の都市計画税:3,000万円 × 0.3% = 9万円

〈所得税〉

不動産所得 = 700万円 – 200万円 = 500万円

所得税額 = 500万円 × 20% - 427,500円 = 57万2,500円

特別復興所得税 = 57万2,500円 × 2.1% = 約1万2,000円

〈住民税〉

住民税額 = 500万円 × 10% + 5,000円 = 505,000円

【各税金の金額】

建物の固定資産税:21万円

土地の都市計画税:約10万円

建物の都市計画税:9万円

所得税(特別復興所得税含む):約58万4,500円

住民税:50万5,000円

年間かかる税金合計額:172万2,500円

不動産所得にはさまざまな控除や特例があるため、実際の税額や割合は変わります。

ただし、ただ土地を遊ばせておいて毎年納税をするよりは、アパート経営での積極活用して収益を得たほうが納税に対しての負担感は少なくなります。

所有地でのアパート経営の税額シミュレーションを含む収支の見込みを知りたい方は「HOME4U 土地活用」を使えば、最大10社から具体的な収益シミュレーションを手に入れられます。

6.アパート経営に役立つ節税の基礎知識

所得税・住民税の税額は確定申告の内容しだいで変わります。毎年の経営内容で変わる税額だからこそ、やりくりをうまくして節税に努めたいものです。

ここでは、主に所得税・住民税での節税の基礎知識をまとめました。ポイントとなる事項は以下のものです。

- 経費計上

- 構造で異なる減価償却費

- 損益通算

- 青色申告

- 法人化

6-1.経費をもれなく計上することが節税のキホン

所得税や住民税は、アパート経営により得られた「利益」に課税されるので、経費が多いほうが税額は少なくなります。

そのため、合法的に認められる費用をもれなく計上することが大切です。

しかし、経費になるかどうか迷いやすいものもあります。交通費、通信費、消耗品費、接待交際費です。

アパート経営のために使ったなら、交通費、通信費、消耗品費、接待交際費も経費になります。

例えば、次のようなものです。

- 経営しているアパートの現地確認や不動産会社に訪問するための「交通費」

- 不動産会社への手土産代などの「接待交際費」

- アパート経営の事務処理のためのプリンター、文房具などを購入したときの「消耗品費」(10万円未満の場合)

領収書やレシート、使い道・行先・相手先の名刺、現地写真など、しっかり証拠記録を残すことが大切です。

6-2.木造アパートは減価償却が大きいので有利

アパート経営をはじめるときに知っておきたいのが「減価償却費」です。

木造アパートは毎年計上できる減価償却費が大きくなるので、節税に有利です。

「減価償却」は、建物の価値が毎年少しずつ減っていくものという概念をもとにして、不動産を取得した費用を一定期間で分割して経費計上していける仕組みのことです。

減価償却は、毎年現金を支出するわけではないのに、経費が計上できるという点がポイントです。

現金が減らないのに、経費を計上できるので、その分、課税対象になる利益を少なく計算することができます。

減価償却費が大きければ、それだけ節税できることになります。

木造アパートの法定耐用年数は22年と、他の構造に比べて最も短くなっています。

| 構造 | 法定耐用年数 |

|---|---|

| 木造 | 22年 |

| 鉄骨 | 19~34年(鉄骨の厚みによる) |

| 鉄筋コンクリート | 47年 |

法定耐用年数は減価償却できる期間と比例しているので、期間が短ければ1年で計上できる減価償却費が大きくなり、節税に有利です。

しかし、木造は償却費が大きくなる分、経費計上できる期間も短くなります。

家賃、税金、建築費などを総合的に考えて、建築プランを決めることが大切です。

「多くのプロが提案する選択肢の中から、ベストなアパート建築を選びたい!」と考えるときにお役に立つのが、「HOME4U(ホームフォーユー)土地活用」のプラン請求サービスです。

「HOME4U 土地活用」を利用すると、豊富な実績を持つ複数の企業にまとめて提案を依頼できます。

建築費だけでなく、収支のシミュレーションや将来のメンテナンス費用まで、総合的な経営プランの提案が受けられます。

6-3.アパートを建てると損益通算できる場合がある

アパートを建てれば、「損益通算」により、他の所得にかかる税金を減らせる可能性があります。

「損益通算」とは、利益と損失を相殺することをいいます。

アパート経営が会計上、赤字になれば、給与所得などと損益通算することができます。

例えばアパート経営で100万円の赤字となった場合、給与所得と損益通算すれば、給与所得が100万円少なかったことになるので、その分の税金が還付されます。

「アパート経営が赤字になったらうれしくない」と思うかもしれませんが、会計上は赤字でも、キャッシュはプラスになっているケースも多いので安心してください。

その理由は、先ほどの「減価償却」のおかげです。

損益通算できることを鑑みると、会社勤めなどで高い所得を得ている方や、安定した職種の方には、アパート経営は実はとても相性が良いといえます。

6-4.青色申告は節税のメリットが大きい

アパート経営の確定申告の方法には、「青色申告」と「白色申告」があります。

「青色申告」は、売上や経費を複式簿記で正確に記帳する方法で、貸借対照表と損益計算書を作成しなければなりません。

白色申告の方が簡単ですが、節税のためには青色申告が圧倒的に有利です。

青色申告が税制上有利な理由は、次の4点です。

(1)「青色申告特別控除」がある

事業的規模(おおむね5棟または10室以上)なら控除額は最高65万円、事業的規模でない場合には10万円の特別控除が受けられます。

(2)「専従者給与控除」を計上できる

事業的規模なら、青色事業専従者給与を経費に算入できます。

例えば、配偶者や子どもにアパート経営を手伝ってもらって給与を支払い、経費にすることが可能になります。

(3)赤字の繰り越しができる

青色申告では、赤字を3年まで繰り越すことができ、黒字になった年に赤字分を差し引くことができます。

古いアパートの取壊し費用や、災害による損失が発生した際などに活用できます。

(4)経費にできる科目が増える

青色申告は、白色申告よりも経費にできる範囲が広くなります。

例えば、貸し倒れ損失が発生したときに、回収不能となった年の経費に算入できます。

青色申告を行うには、税務署へ「所得税の青色申告承認申請書」の提出が必要です。

6-5.売り上げが大きくなったら法人化を検討

アパート経営が軌道に乗って、貯まった資金を元手に所有物件が増えたら、法人化を視野に入れるタイミングがきます。

不動産収入が増えて、一定ラインを越えたら、法人化したほうが税制上有利です。

そのラインは所得がおよそ1,000万円程度と言われています。

「法人化」するには、新たに会社を設立して、個人所有のアパートを会社に売却します。

ただし法人化には次のようなメリットとデメリットがあるので、両方を考慮する必要があります。

- 法人化のメリット

-

- 所得が多い場合は個人よりも法人の方が税率が有利

- 経費として認められる範囲が広い

- 損失の繰り越し控除の年数が長い

- 家族に仕事を手伝ってもらうなら従業員として給与を支払うことができ、所得を分散できる

- 相続税対策がしやすい

- 法人化のデメリット

-

- 会社の設立費用や、所有権の移転費用がかかる

- 個人事業主として確定申告するよりも、法人の決算の方が難しいので手間が増える、もしくは税理士を依頼する費用が必要になる

- 赤字でも発生する法人住民税の均等割など、ランニングコストがかかる

このように一長一短があるため、法人化を検討する際には、税理士に相談した上で判断することをおすすめします。

7.アパート経営の税金について相談できるハウスメーカーの選び方

アパート経営ではさまざまな税金を納めるため、計画段階から税金の仕組みを知っておくことが大切です。

毎年かかる税金には所得税・住民税のほかにも固定資産税・都市計画税などがありますが、中でも固定資産税や都市計画税の軽減措置を受けるにはアパート建築時のプランニングが非常に重要になってきます。

加えて、構造によっては毎年の減価償却費も変わるので、ハウスメーカー選びは非常に重要といえるでしょう。

ハウスメーカーは選ぶ際、

- 大手メーカー

- 実績が豊富

- 土地活用の税金知識が豊富なスタッフがいる

などを基準として見極めます。

そこでご活用いただきたいのが「HOME4U 土地活用」の一括プラン請求です。

「HOME4U 土地活用」を利用すると、所在地を入力するだけで、複数の大手優良企業から税金や建築費、収支プランを含めたアパート経営の提案を受けられます。

会社があります!

アパート経営で毎年課税される税金は以下のとおりです。

- 所得税

- 住民税

- (事業税)

- (消費税)

- 固定資産税

各税目についての詳しい解説は「アパート経営にかかわる税金一覧」「アパート経営の利益に課税される「所得税」「住民税」「事業税」「消費税」」でご確認ください。

不動産所得にかかる所得税と住民税の計算式は次のようになります。

- 所得税 = 課税標準(不動産所得など総所得額) × 税率 - 控除額

- 住民税 = 課税標準(不動産所得など総所得額) × 10% + 均等割

計算方法は「不動産所得の計算方法と税金の計算式」で、税金のシミュレーションは「アパート経営にかかる税額をシミュレーション」で紹介しています。

アパートの固定資産税・都市計画税の計算式は以下のとおりです。

- 固定資産税 = 課税標準額 × 1.4%(税率)

- 都市計画税 = 課税標準額 × 0.3%(税率)

計算方法とシミュレーションは「アパート経営にかかる税額をシミュレーション」をご一読ください。

アパート経営の節税ポイントは主に5つあります。

- 経費計上

- 構造で異なる減価償却費

- 損益通算

- 青色申告

- 法人化

それぞれのポイントがどのように節税につながるかは「アパート経営に役立つ節税の基礎知識」で解説しています。

-

【基本を解説】知識ゼロから始める「アパート経営 基本ガイド」 アパート経営は土地活用の王道ともいえる、人気の高い活用方法です。こちらの記事では、アパート経営で相続税対策をする方法や具体的な収益シミュレーションを確認することができます。

アパート経営の収益・節税プランを企業に請求できます!

電話でもプラン請求をお受けします。「個人情報の取り扱いについて」に同意の上、お電話ください。

![[19周年]利用者数1,000万人[HOME4U年間利用者数2020年5月現在]](/img/common/header_f1.jpg)