この記事の監修者

この記事の監修者

吉崎 誠二

所属 社団法人住宅・不動産総合研究所 理事長

職業 不動産エコノミスト、不動産関連企業コンサルタント

不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーション,CREコンサルティングなどを行うかたわら、同分野の連載を月15本、テレビ、ラジオのレギュラー番組(4本)に出演。

また全国新聞社をはじめ主要メディアでの招聘講演を毎年多数。

不動産の所有者にとって固定資産税は身近な税金ですが、その計算方法は意外と誤解されがちです

「住宅を壊して更地にすると固定資産税が6倍になる」という噂がありますが、実際には6倍にはなりません。

住宅を壊しても3~4倍程度にしか上がらないため、更地の固定資産税の仕組みを正しく知っておくと取り壊しも安心してできるようになります。

また、更地の固定資産税は、住宅を建てることによって安くすることもできます。

特に大きな土地を持っている人は、アパートや賃貸マンション等の共同住宅を建てると様々なメリットがあるため、最近では相続した土地で賃貸経営を始める人が散見されます。

この記事では、「更地の固定資産税」について正しく解説していきます。

更地の固定資産税の計算方法、住宅用地の特例、更地の固定資産税を安くする方法など、しっかりお伝えしていきますので、ぜひ最後までおつきあいただき、噂に惑わされることがないよう、理解を深める一助としてください。

固定資産税の節税には土地活用が有効です。節税対策に土地活用をご検討中の方は、以下のボタンから各土地活用の初期費用シミュレーションや収益プランの申し込みをすることもできますので、ぜひご利用ください。

この記事の内容

固定資産税は、毎年1月1日における不動産の所有者に対して課税される市区町村税(東京23区は都税)です。

都市計画区域内の市街化区域における不動産の所有者には、都市計画税という税金も課税されます。

固定資産税と都市計画税の計算方法は以下の通りです。

固定資産税 = 課税標準額 × 1.4%

都市計画税 = 課税標準額 × 0.3%(制限税率※)

※都市計画税の税率は市区町村によって異なる場合があります。

課税標準額とは、税率を直接乗じて税金が計算できる額のことです。

建物の課税標準額は「建物の固定資産税評価額」となります。

一方で、宅地(宅地の更地も含む)の課税標準額は「土地の固定資産税評価額に一定率を乗じたもの」となる点がポイントです。

土地の固定資産税評価額は、時価とある程度連動しており、時価が高くなると固定資産税評価額も高くなります。

ただし、固定資産税評価額が急激に上がってしまった場合に備え、宅地の課税標準額では固定資産税も急激に上がらないように負担調整と呼ばれる措置がなされます。

負担調整では、負担水準を計算することで課税標準額が決まるのがルールです。

負担水準の求め方は以下のようになります。

負担水準(%) = 前年度課税標準額 ÷ 当該年度の新評価額 × 100%

負担水準と負担調整措置の関係は以下の通りです。

| 負担水準 | 負担調整措置 |

|---|---|

| 70%超 | 当該年度の評価額の70%相当額を課税標準として計算する |

| 60%以上70%以下 | 一律に前年度の税額が据え置かれる |

| 60%未満 | 前年度課税標準額に今年度評価額の5%を上乗せ |

通常、前年度課税標準額と当該年度の新評価額にほとんど変化がないため、負担水準は「70%超」となることが一般的となっています。

そのため、宅地(宅地の更地も含む)の課税標準額は、固定資産税評価額に70%を乗じたものになることがほとんどです。

宅地の課税標準額 = 土地の固定資産税評価額 × 70%

つまり、更地の課税標準額は、多くのケースで固定資産税評価額の7割の額ということになります。

更地の上に住宅を建てると、住宅用地の特例が適用され、「土地」の固定資産税が安くなります。

建物の固定資産税が安くなると勘違いする人も多いのですが、安くなるのは建物ではなく「土地」です。

一定の要件を満たす住宅の土地では、課税標準額は以下のように計算されます。

| 区分 | 固定資産税 | 都市計画税 | |

|---|---|---|---|

| 小規模住宅用地 | 住宅の敷地で住宅1戸につき200平米までの部分 | 価格×1/6 | 価格×1/3※ |

| 一般住宅用地 | 住宅の敷地で住宅1戸につき200平米を超え、家屋の床面積の10倍までの部分 | 価格×1/3 | 価格×2/3 |

※東京23区の小規模住宅用地における都市計画税では、さらに2分の1が乗じられます。

固定資産税および都市計画税の課税標準額は、以下のように計算されます。

小規模住宅用地の固定資産税の課税標準額 = 固定資産税評価額 × 1/6

小規模住宅用地の都市計画税の課税標準額 = 固定資産税評価額 × 1/3

一般住宅用地の固定資産税の課税標準額 = 固定資産税評価額 × 1/3

一般住宅用地の都市計画税の課税標準額 = 固定資産税評価額 × 2/3

課税標準額は更地のときに「固定資産税評価額×70%」と比べて低くなることから、住宅を建てると土地の固定資産税は安くなります。

住宅用地の特例を適用するには、住宅が以下の要件を満たすことが必要です。

【住宅用地の特例の適用要件】

1月1日時点において以下のいずれかの住宅に該当するものが対象となります。

(イ)専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地で、その上に存在する家屋の総床面積の10倍までの土地

(ロ)併用住宅(一部を人の居住の用に供する家屋で、その家屋の床面積に対する居住部分の割合が4分の1以上あるもの)の敷地の用に供されている土地のうち、その面積に下表の率を乗じて得た面積(住宅用地の面積がその上に存在する家屋の床面積の10倍を超えているときは、床面積の10倍の面積に下表の率を乗じた面積)

| 家屋の種類 | 居住部分の割合※ | 率 |

|---|---|---|

| 下に掲げる家屋以外の家屋 | 1/4以上1/2未満 | 0.5 |

| 1/2以上 | 1.0 | |

| 地上階数5以上を有する耐火建築物である家屋 | 1/4以上1/2未満 | 0.5 |

| 1/2以上3/4未満 | 0.75 | |

| 3/4以上 | 1.0 |

※居住部分の割合=居住部分の床面積/家屋の総床面積

「率」は市町村によって異なる場合があります。

節税対策になるアパートの具体的な建築プランは、「HOME4U 土地活用」を使えば、最大10社のハウスメーカーから無料で手に入ります。

更地にすると固定資産税が6倍になるかについて以下の2点を解説します。

それではひとつずつ見ていきましょう。

最初に、以下のケースで住宅を取り壊す前と後の固定資産税をシミュレーションしてみます。

(前提条件)

土地面積:170平米

土地の固定資産税評価額:3,000万円

現況:一戸建ての土地(200平米であるため、全て小規模住宅用地が適用される)

負担水準:70%超

固定資産税は以下のようになります。

(取り壊し前)

固定資産税 = 課税標準額 × 1.4%

= 固定資産税評価額 × 1/6 × 1.4%

= 3,000万円 × 1/6 × 1.4%

= 70,000円

(取り壊し後)

固定資産税 = 課税標準額 × 1.4%

= 固定資産税評価額 × 70% × 1.4%

= 3,000万円 × 70% × 1.4%

= 294,000円

固定資産税は70,000円から294,000円となったため、取り壊し後の固定資産税は4.2倍になったことになります。

次に、以下のケースで住宅を取り壊す前と後の固定資産税をシミュレーションしてみます。

(前提条件)

土地面積:300平米

土地の固定資産税評価額:3,600万円

現況:一戸建ての土地(200平米までの部分は小規模住宅用地、200平米を超えた部分は一般住宅用地が適用される)

負担水準:70%超

前節との違いは、200平米を超えており、一部に一般住宅用地が適用されているという点です。

固定資産税は以下のようになります。

(取り壊し前)

課税標準額は以下のようになります。

課税標準額 = 小規模住宅用地の課税標準額 + 一般住宅用地の課税標準額

= 3,600万円×(200平米÷300平米)×1/6 + 3,600万円×(100平米÷300平米)×1/3

= 400万円 + 400万円

= 800万円

固定資産税 = 課税標準額 × 1.4%

= 800万円 × 1.4%

= 112,000円

(取り壊し後)

固定資産税 = 課税標準額 × 1.4%

= 固定資産税評価額 × 70% × 1.4%

= 3,600万円 × 70% × 1.4%

= 352,800円

固定資産税は112,000円から352,800円となったため、取り壊し後の固定資産税は3.15倍になったことになります。

以上のように、住宅を壊しても土地の固定資産税は6倍にはならず、土地の面積にもよりますが3~4倍程度で留まりました。

結論としては、住宅を壊しても土地の固定資産税は6倍にはならないということです。

小規模宅地の特例は固定資産税評価額が200㎡以下の部分(または全部)について1/6になる軽減処置です。これに税率をかけますので、単純に固定資産税が1/6になるというものではありません。ただし、特定空き家(放置された空き家)に指定されると、この軽減処置は適用されなくなります。

駐車場の固定資産税は更地と同じ考え方ですので、原則として更地を駐車場にしたからといって固定資産税が上がることはありません。

ただし、更地の状況によっては、更地から駐車場にすることで固定資産税が高くなるケースもあります。

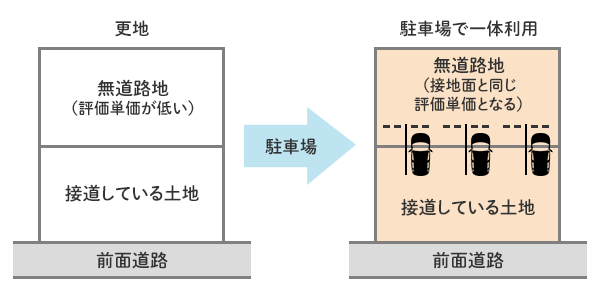

駐車場にすることで固定資産税が上がるケースは、敷地内に無道路地の筆を含んでいる場合です。

無道路地とは道路に接面していない土地のことを指し、筆とは土地の単位のことを指します。

見た目上は一つの土地であっても、公図を取得すると土地が複数の筆かに分かれているケースがあります。

複数の筆の中に無道路地の土地があると、その土地の固定資産税評価額の単価は安くなっています。

理由としては、道路に接道していない土地では原則として建物を建てることができないからです。

無道路地には建物を建てることができないことから、土地の価値は低いと考えられており、土地の固定資産税評価額の単価も安くなっています。

そのため、無道路地を含む土地は、全ての筆が接道している土地よりも固定資産税も安くなっています。

しかしながら、更地全体を駐車場にすると、無道路地を含めて一体利用している状況に変わるという点がポイントです。

無道路地も接道している土地と同じ利用(一体利用)がされているのであれば、接道している土地と比べて固定資産税評価額を安くする理由がなくなります。

そのため、無道路地の土地の固定資産税評価額も接道している土地の固定資産税評価額と同単価となり、無道路地の土地の固定資産税も上がってしまうのです。

駐車場にしても、土地が1筆だけの場合は、更地のときと固定資産税は変わりません。

一方で、無道路地の筆を含んでいるような更地は、一体利用することで無道路地の土地の固定資産税評価額が上がってしまうため、駐車場にすると更地のときよりも固定資産税が上がるという仕組みになります。

一時的な土地活用のとして、交通量の多い道路や電車から見えるような立地では、看板用地があります。また、都市部ではマンション販売用のモデルルームのニーズもあります。これは普段駐車場にしている土地(一部または全部)期間限定でモデルルーム用地と貸す例も見られます。また、近隣で大型工事などがある場合には資材置き場、工事車両駐車場として期間を決めて貸すこともできます。このほかにも、様々な一時的に土地を貸す方法があります。

駐車場の具体的な収益シミュレーションは、「HOME4U 土地活用」を使えば、最大10社の専門会社から無料で節税対策を含む収支プランが手に入ります。

更地の固定資産税を安くする方法について以下の2点を解説します。

それではひとつずつ見ていきましょう。

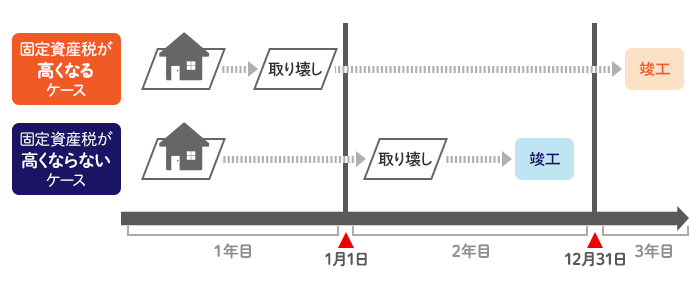

土地の固定資産税は1月1日時点の状態で決まるため、住宅の取り壊しや新築は1月1日を意識すると固定資産税を安くできます。

具体的には、取り壊しは1月1日以降に行い竣工は1月1日に間に合わせることがポイントです。

例えば、下図の2つのケースを考えます。

上段は更地の固定資産税が高くなるケースで、下段は更地の固定資産税が安くなるケースです。

住宅を取り壊す場合、上段のように1月1日よりも前に取り壊すと、次の年の1月1日時点は更地の状態となり、住宅用地の特例が適用されなくなります。

一方で、下段のように1月1日を過ぎてから取り壊すと、その1年間は住宅用地の特例が適用されたままとなり土地の固定資産税は安いままです。

また、新築する場合も、上段のように1月1日を過ぎてから竣工すると、その年は住宅が建っているにもかかわらず、住宅用地の特例が適用されずに土地の固定資産税が高くなります。

下段のように1月1日までに建物を竣工させれば、次の年は住宅用地の特例が適用され、土地の固定資産税は安くなるという仕組みです。

上段のケースでは2年目と3年目は土地の固定資産税が高くなってしまいますが、下段のようなケースでは1年目から3年目までずっと土地の固定資産税は安くなったままとなります。

一般的な住宅の場合、取り壊しにかかる期間は1.0~1.5ケ月です。

また、建物の新築は、ハウスメーカーに依頼すれば2階建ての戸建てやアパートの場合、建築期間は3ヶ月程度となります。

そのため、戸建てを取り壊して、戸建てアパートを新築するようなケースでは、1年間の間に2つを行うことは十分に可能です。

建物を建て替える場合は、取り壊す前に新築計画を固め、同じハウスメーカーに解体工事と新築工事を一気に依頼するのがスムーズとなります。

更地の固定資産税は、住宅を建てると安くなります。

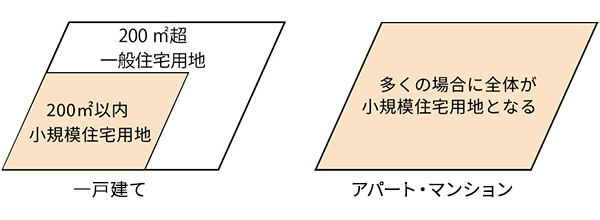

特に広い土地は戸建てではなく、アパートや賃貸マンション等の共同住宅を建てることがポイントです。

住宅用地の特例のうち、小規模住宅用地は住宅用地で住宅1戸につき200平米までの部分まで適用されます。

つまり、2戸なら400平米、3戸なら600平米までの広さの土地に小規模住宅用地が適用されるということです。

例えば、300平米の土地に一戸建てと戸数が10戸のアパート(共同住宅)を建てるケースを考えます。

300平米の土地に一戸建てを建てた場合、200平米以内の土地までが小規模住宅用地で、200平米を超える部分が一般住宅用地となります。

一般住宅用地の課税標準額は固定資産税評価額の3分の1となってしまうため、小規模住宅用地が適用される部分よりも土地の固定資産税は高いです。

一方で、戸数が10戸のアパートは、2,000平米(=10戸×200平米)までの土地に小規模住宅用地が適用されることになります。

今回の例では、土地の面積は300平米であるため、300平米全体に小規模住宅用地が適用されるということです。

つまり、全体の土地の課税標準額が固定資産税評価額の6分の1となることから、共同住宅の方が固定資産税は安くなります。

広い土地では、共同住宅を建てると多くのケースで敷地全体に小規模住宅用地が適用されることが一般的です。

戸数が増えることの効果は大きいため、200平米を超える敷地の土地活用では、戸建て賃貸ではなく共同住宅を建てることをおススメします。

広い土地で固定資産税に負担を感じている方は、是非とも利用して頂ければ幸いです。

アパートなど集合住宅の建築費・収益シミュレーションは「HOME4U(ホームフォーユー)土地活用」を使えば、最大10社の企業から無料で収支プランが手に入ります。

アパートの建築費や将来の収益はいくら?

大手10社のプラン比較はコチラから!

いかがでしたか。

「更地の固定資産税」について解説してきました。

更地の固定資産税は、課税標準額に税率を乗じて求めます。

土地の上に住宅が建つと、住宅用地の特例により土地の固定資産税が安くなります。

住宅を壊して更地にしても、土地の固定資産税は6倍にはならず、3~4倍程度になることが一般的です。

また、更地の固定資産税を安くする方法としては、「取り壊しは1月1日以降に行い竣工は1月1日に間に合わせる」、「共同住宅を建てる」等がありました。

ぜひ本記事で得た情報を活かし、噂に惑わされないよう理解を深めてください。

この記事の監修者

この記事の監修者

吉崎 誠二

所属 社団法人住宅・不動産総合研究所 理事長

職業 不動産エコノミスト、不動産関連企業コンサルタント

不動産・住宅分野におけるデータ分析、市場予測、企業向けコンサルテーション,CREコンサルティングなどを行うかたわら、同分野の連載を月15本、テレビ、ラジオのレギュラー番組(4本)に出演。

また全国新聞社をはじめ主要メディアでの招聘講演を毎年多数。

お役立ちガイド内検索

HOME4Uでは、さまざまな形でアライアンスを組むパートナーサイトさまを募集しています。お問い合わせフォームよりお気軽にお問い合わせください。

使い方に関するご不明点など、お困りのことがありましたら専属のオペレーターがお受けします。何でもお気軽にご相談ください。

電話

0120-245-171

受付時間

平日10:00~18:00

土地活用に関して

土地活用の方法

土地活用の相談先

空き家の活用方法

駐車場経営

アパート経営・マンション経営に関して

アパート経営の基礎

アパートの建築費

アパート経営の利回り

アパート経営の収入

アパートの建て替え

アパートローンについて

マンション経営の基礎

マンションの建築費

マンション経営の利回り

マンション経営の収入

賃貸経営に関して

賃貸併用住宅経営の基礎

戸建て賃貸経営の基礎

ビル経営の基礎

店舗付き住宅の基礎

土地活用、不動産投資の収益最大化プランを見つけるなら、「HOME4U(ホームフォーユー)土地活用」で!

NTTデータ・ウィズが運営する「HOME4U土地活用」は、全国の大手企業から、最大10社にまとめて無料で土地活用・不動産投資の一括プラン請求ができるサイトです。マンション経営やアパート経営、駐車場経営、賃貸併用住宅、大規模施設などの収益性の高い土地活用や不動産投資を検討している方は、ぜひご利用ください。プランを比較することであなたに合った収益最大化プランを見つけることができます。土地活用、不動産投資の無料一括プラン請求なら、「HOME4U土地活用」にお任せください。

電話でもプラン請求をお受けします。「個人情報の取り扱いについて」に同意の上、お電話ください。