貸家建付地は相続税の節税に効果的というけれど、そもそも貸家とはどういうものなのか。貸家を建てたら、評価額はどれだけ変わるのか。具体的な内容までは把握しづらいものです。

- 居住用に最適な土地があるけれど、当面使用する予定がない

- せっかくのよい土地なので相続税対策を兼ねた土地活用を検討している

そのような方に向けて、ここでは貸家建付地の評価額計算方法や更地との評価額の違いについて説明します。また、貸家建付地として評価されるための注意点もあわせて説明します。

これを読めば、節税しながら効果的に土地活用するためのポイントがわかるでしょう。

「土地活用を検討しているけれど、難しい話をたくさん読むのは苦手」という方は、この記事をざっくりと大枠で押さえた上で、「

HOME4U(ホームフォーユー)土地活用」を使って

複数の企業から活用プランの提案を受けてみることをおススメします。

NTTデータグループが運営する「

HOME4U 土地活用」は、

実績豊富な多数の大手企業と提携しています。優良な企業のさまざまな提案を受けられるので、初期費用だけでなく、

ランニングコストや将来の収益性などをしっかり比較した上で活用プランを選択できるのが

最大のメリットです。

土地活用のプロが作る渾身の活用プランを、ぜひ比較してみてください。

1.貸家建付地とは?

「貸家建付地」は「かしやたてつけち」と読み、第三者に貸すための建物が建っている土地のことをいいます。

この場合の「貸家」とは一戸建ての賃貸住宅だけではなく、アパートやマンションなどの賃貸住宅や賃貸併用住宅、テナントビル、オフィスビルなどの賃貸物件を総称したものです。

自用地とは違い、貸家建付地は所有者の利用が制限されることから、相続税評価額を安く評価できます。自用地にアパートやマンションを建てると相続税対策になるといわれるのはこのためです。特に評価額が高い土地をお持ちの方は、税負担を軽減するためにも貸家を建てることを検討されるとよいでしょう。

2.貸家建付地の評価額計算方法

なぜ土地を貸家建付地とすることで相続税を節税できるのでしょうか?

ここでは評価額の計算方法をくわしく解説していきます。

2-1.評価額の計算方法

貸家建付地の評価額は、以下の計算式で算出します。

貸家建付地の評価額

=自用地の場合の土地の評価額(a)-(自用地の場合の土地の評価額×借地権割合(b)×借家権割合(c)×賃貸割合(d))

(a)自用地の場合の土地の評価額

土地の評価額は、路線価方式か倍率方式のいずれかで計算します。

・路線価方式

一般的には「路線価方式」で評価されます。

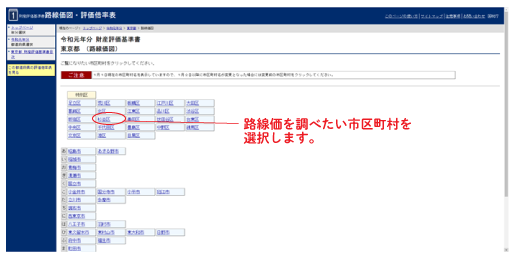

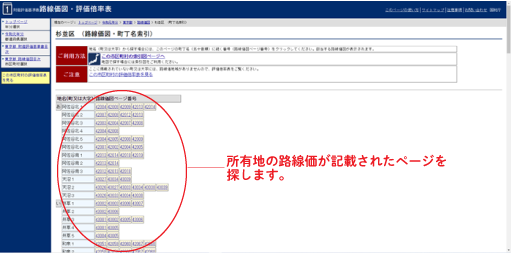

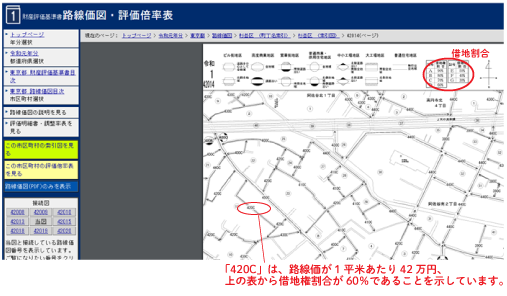

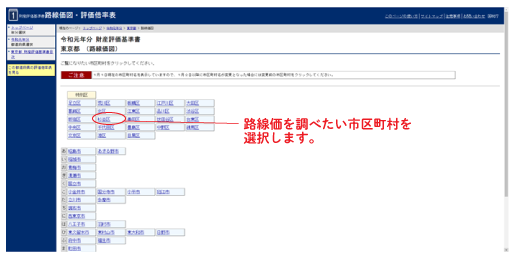

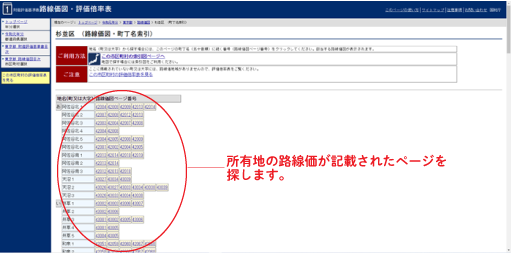

まずは、国税庁のサイトで閲覧できる路線価図で該当する土地の路線価を調べます。

路線価に土地の面積(登記簿上の地積)を掛けると評価額が出ます。敷地の形状や前面道路の状況によっては、補正率を使って路線価を補正しなければならないことがあります。

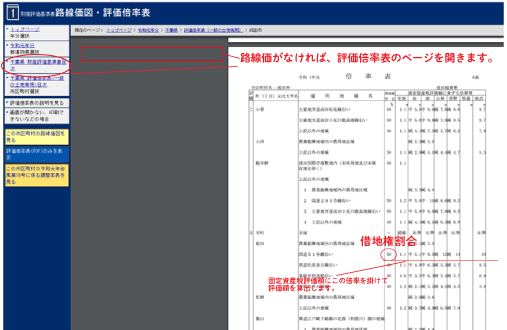

・倍率方式

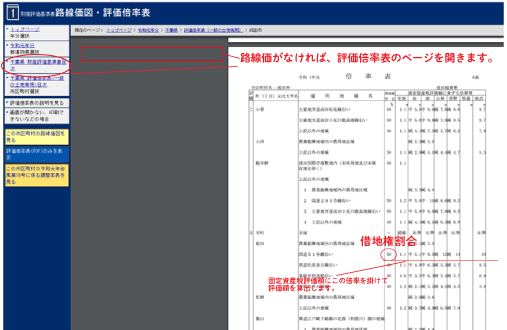

市街化調整区域など、路線価のない地域は「倍率方式」で評価されます。

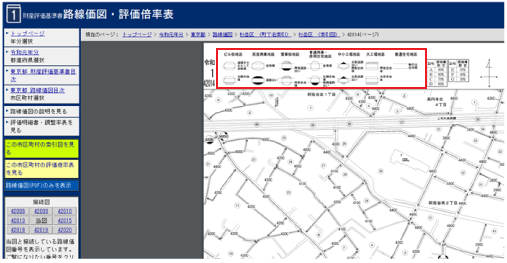

基準年度の課税明細書(納税通知書)、もしくは各自治体で発行してもらえる固定資産評価証明書で固定資産税評価額を確認します。固定資産税評価額へ、国税庁のサイトで閲覧できる評価倍率表に記載されている倍率を乗じた金額が、土地の評価額です。

(b)借地権割合

「借地権割合」も路線価図、もしくは評価倍率表で確認できます。

参考:国税庁「財産評価基準書 路線価図・評価倍率表」

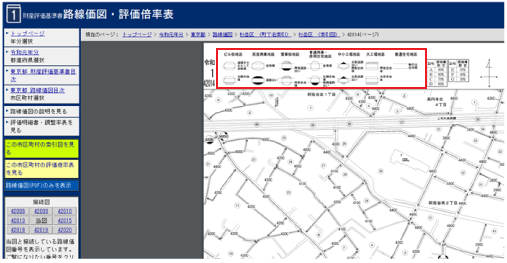

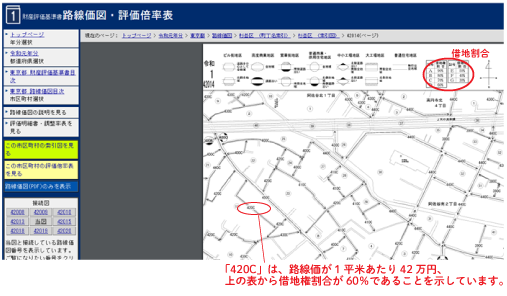

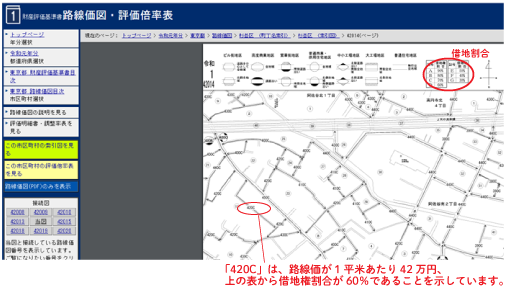

・路線価と借地権割合の調べ方

下図の手順で調べられます。

補正は以下の計算式で行います。

土地価格=路線価×奥行価格補正率×土地面積(平米)

まずは路線価図で地区を調べます。

地区を調べたら、国税庁のサイトで地区と奥行から奥行価格補正率を確認し、評価額に乗じて補正します。

参考:「国税庁」奥行価格補正率表

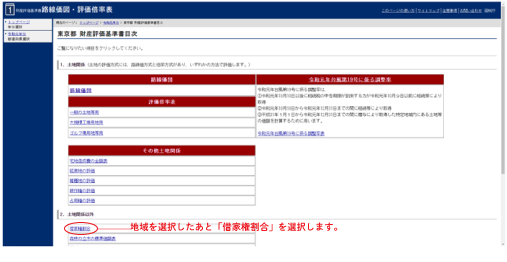

・評価倍率と借地権割合の調べ方

以下の手順で調べられます。

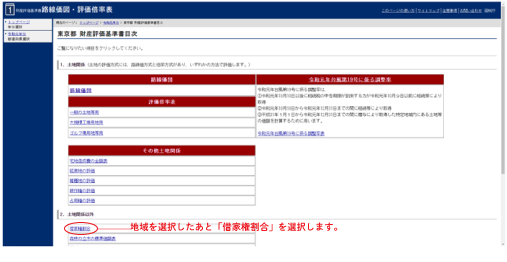

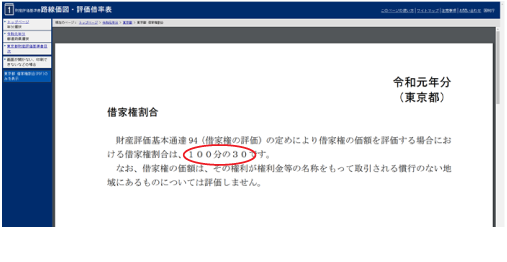

(c)借家権割合

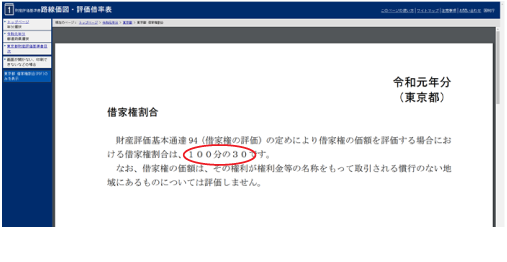

借家権割合は都道府県ごとに決められており、2020年3月現在では全国的に30%と定められています。路線価や評価倍率と同様、「財産評価基準書 路線価図・評価倍率表」で確認できます。

(d)賃貸割合

「賃貸割合」とは満室状態を100%とする入居割合のことで、入居中の各独立部分の床面積の合計をすべての各独立部分の床面積の合計で割って算出します。

賃貸割合が高いほど、つまり空室が少ないほど評価額は下がります。

2-2.貸家建付地の評価額の計算例

それでは、土地を自用地として評価する場合と貸家建付地として評価する場合でどれだけ評価額が違うのか、比較してみましょう。以下のケースで実際に計算してみます。

- 土地の評価額 4,500万円

- 借地権割合 60%

- 借家権割合 30%

- 賃貸割合 100%(空室なし)

[貸家建付地の場合の評価額]

4,500万円-(4,500万円×60%×30%×100%)=3,690万円

土地を貸家建付地として評価した場合、自用地よりも相続税評価額が810万円も低くなることがわかります。

賃貸割合が50%(半分が空室)の場合の評価額も計算してみましょう。

4,500万円-(4,500万円×60%×30%×50%)=4,095万円

同じ貸家建付地でも、空室がゼロの場合と空室が半分の場合で、評価額に405万円の差が生じることがわかりました。満室状態を維持することが、いかに重要であるかがわかります。

3.貸家建付地を検討する際の注意点

ここまでで、土地にアパートやマンションなどの貸家を建てることで相続税が安くなる仕組みをご理解いただけたことと思います。

しかし、ただ「土地に何かしら建物を建てて、第三者に貸せばいい」という単純なことではありません。貸家建付地として評価されるためには、おさえておくべきポイントがあります。より確実に、効果的に節税できる方法を考えて計画する必要があります。ここでは貸家建付地を検討する際の注意点を見ていきましょう。

3-1.貸し駐車場は貸家建付地とはみなされない

貸家建付地における「貸家」の定義は、アパートやマンション、テナントビルなど、第三者に賃貸するための建物を総称したものであるとお伝えしました。それでは、コインパーキングや月極駐車場などの貸し駐車場はどうでしょうか。

貸し駐車場は、駐車するための土地を第三者に貸しているわけではなく、自動車を保管することを目的としています。したがって、所有地に立派な立体駐車場を建てて第三者に貸したとしても「貸家」には分類されず、貸家建付地としては評価されません。

ただし、アパートやマンションが建っている土地の隣地を入居者専用の駐車場として使用する場合には貸家と一体で使用されるとみなされ、駐車場用地も貸家建付地として評価されます。

3-2.使用貸借にともなう貸家建付地の考え方

親の所有する土地や建物を子が使用したり、親の所有地に子が家を建てて住んだりというのは、よくあるケースです。一般的な「賃貸借」に対し、このように動産や不動産を無償で貸し借りすることを「使用貸借」といいます。

「使用貸借」により子が親の所有する貸家に住んでいる場合、その土地はあくまでも親の自用地とみなされるため、貸家建付地として評価することはできません。

また子から親へ賃料を支払っていたとしても、その金額によっては貸家建付地として評価されない場合があります。

「使用貸借」について、民法では以下のように規定しています。

<民法第595条第1項>

借主は、借用物の通常の必要費を負担する。

つまり、通常の必要費を負担しているだけでは賃貸借として認められないのです。

「通常の必要費」とは一般的に固定資産税や維持管理費を指すため、貸家建付地として評価されるためには、借りている側が最低でも固定資産税と維持管理費を上回る賃料を支払う必要があるということです。

これは、企業において社長個人の土地を会社が無償で借り、社屋や倉庫などの建築に使用する場合も同様です。使用貸借の場合、その土地はあくまでも社長個人の自用地として評価されます。

3-3.賃貸併用住宅を建てた場合はどうなる?

賃貸併用住宅の場合、賃貸部分に関してのみ相続税評価額を減額することができます。

一例を挙げて、実際に評価額を計算してみます。

賃貸併用住宅の建物全体における住居の割合を40%、賃貸部分を60%と仮定し、以下の条件で評価額を算出します。

- 土地の評価額 8,000万円

- 借地権割合 60%

- 借家権割合 30%

- 賃貸割合 100%(空室なし)

[自用地(住居部分)の評価額]

8,000万円×40%=3,200万円

[貸家建付地(賃貸部分)の評価額]

8,000万円×60%=4,800万円

4,800万円-(4,800万円×60%×30%×100%)=3,936万円

[評価額の合計]

3,200万円+3,936万円=7,136万円

このように、賃貸部分だけを貸家建付地として評価することで、すべて自用地として評価する場合よりも評価額を864万円減額できます。

3-4.数棟の貸家がある場合の評価方法

原則として、宅地は1筆単位ではなく1画地ごとに評価されます。

「画地」とは、土地の利用状況などからみて単一もしくは一体とみなされる土地の単位を指し、例えば2筆の土地であっても貸家が敷地をまたいで建っていれば2筆で1画地とみなされます。

貸家建付地に隣接する入居者専用の駐車場用地が貸家建付地として評価されるのも、建物用地と駐車場用地で1画地とみなされているからです。

それとは逆に、1筆の土地に貸家が2棟建っている場合は2画地とみなされます。つまり、同じ敷地であっても複数の貸家が建っている場合には、一体として評価するのではなく各棟の敷地ごとに1画地として評価されるのです。

このような場合は、貸家建付地として各敷地を正確に区分しなければならないため、場合によっては測量士や土地家屋調査士に測量を依頼する必要があるでしょう。

また、2画地以上に分けた敷地が2方向以上道路に接していると、どの道路が前面道路となるかによって敷地ごとに路線価が異なる場合があります。それ以外にも、道路に接していない敷地がある場合には宅地と私道で区分する必要があるなど、複数の貸家が建っている場合には評価が複雑になるため、注意が必要です。

3-5.評価額に関わる空室の判断について

2-1の項目でも少し説明したように、貸家建付地の評価には空室の有無が大きく関わってきます。

空室が少ないほど評価額が下がる(=節税できる)ため、オーナーは可能な限り満室状態を維持できるよう努めなければなりません。

賃貸割合は課税時期の時点で判断されますが、たまたま課税時期に限って退去が出てしまったというケースもあるでしょう。そこで、一時的に空室となっている部分に関しては、賃貸されている独立部分の床面積に含めてもよいとされています。

ただし、「一時的な空室」と認められるためには、以下の基準を満たしている必要があります。

- 課税時期前には継続的に賃貸されていたか

- 退去後、速やかに入居者募集が行われていたか

- 空室期間中、他の用途に使用していないか

- 空室が課税時期の前後1カ月など一時的なものであったか

- 課税時期以降、一時的ではなく継続的に賃貸されているか

<例>

以前は貸家として第三者に貸していたものの、今現在は空き家となっている建物が建っている土地については、どう評価されるのか。

この場合、もともと貸家とする目的で建てたものであっても、課税時期において貸家として供されていなければ、自用地として評価されることになります。

無料大手企業最大10社が

「収益最大化プラン」を

ご提案いたします!

あなたの土地・ご希望に合った

複数プランをまとめて比較!

アパート・マンションや駐車場などの

土地の有効活用をお考えの方はこちら

4.貸家建付地と小規模宅地等の特例について

貸家建付地の場合、「小規模宅地等の特例」を併用できる場合があります。

4-1.一般的な貸家の場合

いくつか要件がありますが、一般的な貸家の場合は「貸付事業用宅地等」に該当し、貸家建付地の評価からさらに、土地の面積200平米を限度として課税価額を50%減額できます。

<例>2-2の土地の場合

- 土地の評価額 4,500万円

- 借地権割合 60%

- 借家権割合 30%

- 賃貸割合 100%(空室なし)

この貸家建付地の評価額は3,690万円でした。この土地の面積が250平米あると仮定した場合、

3,690万円-(3,690万円×200平米/250平米×50%)=2,214万円

貸家建付地の評価額からさらに1,476万円、自用地の場合の評価額からは合計で2,286万円が減額されることになります。

4-2.自分が経営する会社に土地を貸していた場合

「貸付事業用宅地等」ではなく、自らが経営する会社に土地を貸していた場合には「特定同族会社事業用宅地等」に該当し、土地400平米を限度に課税価額を80%減額できます。

ただし、親子間や同族会社における使用貸借の場合には、貸家建付地の評価と同様、小規模宅地等の特例についても対象外となるため注意してください。

5.アパートの建築にくわしいハウスメーカーを探す

ここまで読んで「相続税対策になるなら、空いている自用地にアパートを建てようか」と考え始めた方もいらっしゃるのではないでしょうか。

これまで賃貸経営の経験がない方にとって、アパートを建てるということは、とてつもなく大変なことのように感じられるかもしれません。

しかし、アパートの建築実績が豊富なハウスメーカーに依頼することで、節税対策を含めた資金計画から、建物のプランニング、その後の管理に関することまですべて対応してくれますので、賃貸経営のハードルはぐっと下がります。

「HOME4U(ホームフォーユー)土地活用」を利用すれば、1分程度の簡単な入力で、節税対策にも長けた大手ハウスメーカー最大10社から、土地を最大限に収益化するためのプランを提案してもらえます。

利用者数1400万人(2021年6月現在)の実績と、NTTデータグループの運営によるセキュリティー面での信頼感。アパート建築プランを請求するハウスメーカーはご自身で選択でき、それ以外の会社から連絡がくることはありません。安心してご利用ください。

無料で土地活用の相談をしてみる

まとめ

自用地と貸家建付地では、評価額に大きな違いがある=節税できる額に差ができることがおわかりいただけたでしょうか。

土地にアパートやマンションを建てることが相続税対策になるということは知らない方も多く、自用地のまま高い相続税を支払っている方も多いことでしょう。ここにあるように、貸家建付地として評価することで相続税評価額を何百万円も減額することができます。また小規模宅地等の特例を併用することで、さらに半額まで評価額を減らすことができ、かなりの節税効果が期待できます。

評価額の高い土地ほど「税金が高い」「売却するのはもったいない」というジレンマに悩むところですが、これを機に貸家建付地として評価するためのポイントをしっかり押さえ、相続税対策と空き地の有効活用を目標に、アパートやマンションの建築を検討してみてください。

土地活用の相談先を探すなら一度の入力で複数の大手企業へ一括プラン請求!

土地活用の相談先は「建築会社」「ハウスメーカー」「専門業者」など色々あって、どこに相談したら良いか、迷うものです。

それに、あなたの土地にはどんな活用法が向いているのかも、自分ではなかなかわからないですよね。わからないからといって、もしも一社にしか相談しなかったら…

- 他社ではもっと高収益なプランがあるかもしれないのに、見落としてしまうかもしれません

- その土地に適していないプランで活用を始めてしまうリスクがあり、後になって失敗してしまう可能性があります

つまり失敗しないためには、できるだけ多くの相談先を見つけ、たくさんのプランを比較してから決めることがとても重要です!

「HOME4U土地活用」なら、土地活用したいエリアなど簡単な項目を入力するだけで、複数の大手企業へまとめてプラン請求ができるので、各社の提案を比べながら、収益を最大化するためのプランを見つけることができます。

しかも「HOME4U土地活用」は

- 信頼できる業界大手企業が勢ぞろい!この顔ぶれはHOME4Uならではのラインアップ!

- NTTデータグループが運営。19年の実績があるので、安心してご利用頂けます

ぜひコチラから大手企業に一括相談して、成功への足掛かりをつかんでください!

カンタン60秒入力 土地の情報を入力するだけ!

![[19周年]利用者数1,000万人[HOME4U年間利用者数2020年5月現在]](/img/common/header_f1.jpg)