この記事の執筆者

この記事の執筆者

細江 博之

所属 大家の右腕税理士事務所 代表税理士

職業 税理士

税理⼠登録以来、主に⼤家さんの税務に従事し、顧問先の⼤家さんに多⽅⾯の節税対策を提案し、所得税を年間500万円以上節税提案、相続税を1億円以上の節税提案をした実績がある。

自身も地主系大家の家系に養子縁組し、3代目大家として承継中。

⼤⼿ハウスメーカー主催セミナー、⼤⼿管理会社主催のセミナーの講師、宅建協会主催研修、名古屋⼤家塾講師など、セミナー講師として累計300回ほど登壇実績あり。

大家の右腕税理士事務所、一般社団法人大家の右腕代表税理士の細江博之です。

今回は前回に引き続き所得税・相続税を圧縮させるための、メソッドである法人活用(所得移転編)について解説していきたいと思います。

【参考】前回の記事:地主大家さんのための法人活用術~所得分散編~

法人化による節税メリットは主に所得分散効果と所得移転効果から成り立ち、これらによって所得税等(所得税・住民税・個人事業税)と相続税の両面で節税が実現できます。

所得移転効果とは、贈与税を払わずに下の世代に財産と将来の財産を移転する作用のことです。つまり、将来払う相続税をなるべく抑える方法のことを言います。

個人の大家さんが家賃収入を得たら、その収入が個人の大家さんに蓄積していきます。家賃収入が増加することにより、前回解説した「所得分散効果」を活用しないと所得税の負担に繋がります。

加えて、家賃収入の蓄積により相続財産の増加にも繋がり、相続税が高くなってしまいます。

多くの大家さんは、相続税を支払うのは仕方ないと思うかもしれませんが、実は相続税を軽減する方法があるんです。

相続税を軽減するにはいくつか方法があります。例えば、毎年110万円ずつ「暦年贈与」を子供や孫にしていくという方法もありますが、財産額や資産の種類によってこの方法は適切でない場面が出てきます。

今回解説する所得移転効果というのは、贈与とは全く違った方法で相続税を抑える手法なので、是非学んでいただけると幸いです。

具体的に紹介します。

不動産管理法人を活用すれば、家賃収入を最大100%個人から法人に収入を移転させることが出来ます。

所得移転の方式については以下のとおり。

①管理料徴収方式

②転貸(サブリース)方式

③不動産所有方式(不動産所有方式の地代の支払い方は3種類)

③の支払い方法種類別にみると最大5種類あります。不動産管理法人の3つの方式については、次回以降で解説します。

この3つの方式は、それぞれやり方は違いますが、基本的な考え方は、家賃収入を個人から法人に移転させることを目的としています。つまり収益移転させたことにより、将来増加する個人の相続財産を法人に移転することが可能となります。

ただし、これだけだと法人が財産を所有しているだけなので、個人は自由に財産を使えません。個人が財産を自由に使えるようにする方法として、次の2つがあります。

ひとつ目が、役員報酬の支払いです。

不動産管理法人の運営(清掃・入居者対応・募集店の対応・経理・運営全般など)の実務をやってもらえる方(一般的には大家さんのご家族)が役員に就任し、役員報酬を支払います。

役員は民法上、15歳以上しか役員になれません。理由としては役員就任手続きには印鑑登録が必要で、15歳未満は印鑑証明書を取得することができないため、15歳未満は、役員にはなれません。

個人的には15歳を含む未成年や社会人になっていない方、社会人になって年数が浅い方を役員にすることをお勧めしません。

私の経験上、若くして役員になった方はお金の使い方や価値観がまだ定まっていないので、親のお金を使うということを覚えたら、まともに会社で働かなくなったり、会社をやめてしまうことが多いです。

ですから、教育上20代中旬以降の方に役員になってもらって役員報酬を支払うことをお勧めします。

ただ、中には社会で働くこと自体に馴染めず強いストレスを感じる方も大家さんのご子息はいらっしゃるので、そういったご子息には早々に役員になってもらって仕事を手伝ってもらうと親御さんも助かるでしょう。

役員就任において気を付けなければならないことは、勤めている会社によっては副業禁止の会社があります。その場合は役員になれないもしくは役員には就任できるが、役員報酬が支払えないことがありますので、役員になるご家族は注意する必要があります。

続いて、役員報酬は誰に支払うといいのかということですが、結論は ①なるべく下の世代かつ②所得が少ない方かつ③財産が少ない方に支払うと有利です。

例えば、大家さんの息子さんの妻で所得が少ない方や、専業主婦の方などです。

なぜこの条件がいいのかというと、

①なるべく下の世代については、相続税のことを考えなくていいから。

②所得が少ない方は、役員報酬を支払うともらった側は給与所得となり、所得税を支払わなければならないため、他に所得がない方の方が税金が安くなるから。

③財産が少ない方は、こちらも①同様、相続税が安くなるからです。

次に、役員報酬の支払いで注意をしなければならないことを説明します。

①社会保険の加入

法人の役員は社会保険への加入義務があるので、社会保険料が高額になり、節税メリットがなくなる可能性があるため、役員報酬の金額を調整し、社会保険料の支払い、所得税の支払いトータルで節税を考えなければなりません。

ただし、国民健康保険と国民年金の額が高額の方の場合は社会保険に加入した方がトータルの社会保険料が安くなる可能性があるので、個別でシミュレーションしてみる必要があります。

②配偶者の社保の扶養

次に、配偶者の社保の扶養とはいわゆる130万円の壁の話です。社会保険の扶養に入りたい場合は役員報酬を130万以下に設定するといいでしょう。

③配偶者控除

最後に配偶者控除ですが、こちらは、配偶者控除・配偶者特別控除を最大限利用しようと思ったら 給与所得控除55万円+基礎控除48万円=103万円以下 に役員報酬を設定するといいでしょう。

配偶者控除については詳しくは以下のサイトを参考にしてください。

控除を受ける納税者本人の合計所得金額が900万円を超えると控除額が少なくなります。

社会保険の加入については、節税できる方法があります。それは、非常勤役員になるということです。

非常勤役員は社会保険の加入義務がないので、役員のうち代表者ではなく、仕事内容的にも毎日仕事をしていない方は、非常勤役員で申請をして社会保険を節税するというやり方がオススメです。

役員報酬の金額の設定がキモになりますので、こちらも実際に代表者の役員報酬の設定などを鑑みて個別対応する必要があります。顧問税理士の方に確認することを推奨します。

役員報酬のメリットはまだあります。

それは「給与所得控除」です。

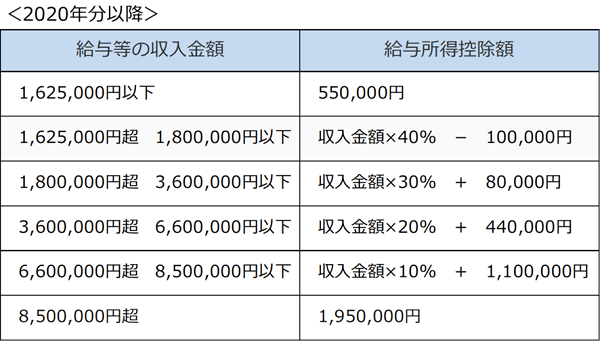

給与所得控除は、所得税計算の基盤となる給与所得額を確定させるために、1年間の給与などの収入額に応じて差し引かれる控除です。

自営業者などの事業所得者は、所得税を算出する際、収入から交際費や外注費などといった必要経費を差し引きます。しかし、企業に勤め給与を受け取っている人(給与所得者)には、収入から経費を差し引く制度がありません。そのため、給与収入に応じて「経費分」として差し引かれるのが、この「給与所得控除」になります。

具体的な控除額は以下の図1を参考にして下さい。

(図1)

例えば、役員報酬を年間500万円受け取った場合は、

500万円×20%+44万円=144万円が「給与所得控除」として、所得から引くことが出来ます。これにより、大家さん自身が役員報酬を受け取った場合でも、不動産所得で税金を支払うよりも144万円所得が減ります。

もし、息子さんの奥さんなどが役員報酬として受け取った場合はかなり所得税が安くなります。

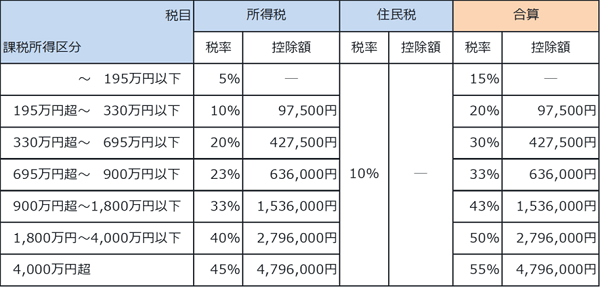

具体的なケースで説明します。たとえば大家さんの課税所得が1,000万円である場合。

1,000万円のうち、500万円を所得分散させて、500万円を息子さんの奥さんに役員報酬として支払うとします。

大家さんの所得税等を図2に当てはめると、

1,000万円×48%(個人事業税5%を含む)-1,536,000円=3,264,000円

これが

500万円×35%(個人事業税5%を含む)-427,000円=1,323,000円・・・①

(500万円-144万円(給与所得控除)-48万円(基礎控除))×20%-97,500円=518,500円(社保は加味していません)・・・②

①+②=1,841,500円

所得移転・分散効果は1,422,500円となり、年間なんと約140万円も節税が出来てしまうのです。

(図2)

相続税も考えるとさらに節税が出来ます。

このように役員報酬の支払いでかなりの所得移転効果があることがわかりましたでしょうか。所得移転効果について、個人でお金が使えるようにする方法の2つ目については次号で書きます。

この記事の執筆者

この記事の執筆者

細江 博之

所属 大家の右腕税理士事務所 代表税理士

職業 税理士

税理⼠登録以来、主に⼤家さんの税務に従事し、顧問先の⼤家さんに多⽅⾯の節税対策を提案し、所得税を年間500万円以上節税提案、相続税を1億円以上の節税提案をした実績がある。

自身も地主系大家の家系に養子縁組し、3代目大家として承継中。

⼤⼿ハウスメーカー主催セミナー、⼤⼿管理会社主催のセミナーの講師、宅建協会主催研修、名古屋⼤家塾講師など、セミナー講師として累計300回ほど登壇実績あり。

お役立ちガイド内検索

HOME4Uでは、さまざまな形でアライアンスを組むパートナーサイトさまを募集しています。お問い合わせフォームよりお気軽にお問い合わせください。

使い方に関するご不明点など、お困りのことがありましたら専属のオペレーターがお受けします。何でもお気軽にご相談ください。

電話

0120-245-171

受付時間

平日10:00~18:00

土地活用に関して

土地活用の方法

土地活用の相談先

空き家の活用方法

駐車場経営

アパート経営・マンション経営に関して

アパート経営の基礎

アパートの建築費

アパート経営の利回り

アパート経営の収入

アパートの建て替え

アパートローンについて

マンション経営の基礎

マンションの建築費

マンション経営の利回り

マンション経営の収入

賃貸経営に関して

賃貸併用住宅経営の基礎

戸建て賃貸経営の基礎

ビル経営の基礎

店舗付き住宅の基礎

土地活用、不動産投資の収益最大化プランを見つけるなら、「HOME4U(ホームフォーユー)土地活用」で!

NTTデータ スマートソーシングが運営する「HOME4U土地活用」は、全国の大手企業から、最大10社にまとめて無料で土地活用・不動産投資の一括プラン請求ができるサイトです。マンション経営やアパート経営、駐車場経営、賃貸併用住宅、大規模施設などの収益性の高い土地活用や不動産投資を検討している方は、ぜひご利用ください。プランを比較することであなたに合った収益最大化プランを見つけることができます。土地活用、不動産投資の無料一括プラン請求なら、「HOME4U土地活用」にお任せください。

電話でもプラン請求をお受けします。「個人情報の取り扱いについて」に同意の上、お電話ください。